- Три бесполезных в РФ сервиса для смартфона на Android. Отключите их и батарея вам скажет спасибо!

- 8 приложений для Android, которые нужно удалить. Они опасны

- Вредоносные приложения для Android

- Как найти вирус на Android

- Как отменить подписку на Андроиде

- Клонируем бесконтактную карту с помощью мобильного приложения

- Что такое EMV карта?

- Клонируем карту MasterCard в режиме MagStripe

Три бесполезных в РФ сервиса для смартфона на Android. Отключите их и батарея вам скажет спасибо!

Операционная система Андроид является крайне функциональной и имеет массу возможностей. Но знают о них далеко не все. Более того, даже те, кто знаком с возможностями «зеленого робота», пользуются только их небольшой частью. Все дело в «национальных особенностях», менталитете, если хотите. Сила сложившихся привычек бывает настолько сильной, что с ней сложно справиться даже здравому смыслу.

Хотите пример? Пожалуйста! Разработчики предусмотрели в ОС Андроид возможность делиться файлами с устройствами, находящимися в непосредственной близости. Только подумайте, насколько это удобно, ведь для этого даже не требуется наличие подключения к интернету! В США этой функцией активно пользуются, но в России предпочитают использовать для этого такие сервисы, как WhatsApp и Telegram. Почему? Так, наверное, «исторически» сложилось…

Но раз такой сервис в телефоне есть и он активен, значит, он потребляет энергию. И ухудшает автономность. Это является непозволительной роскошью, когда люди носят с собой тяжелые «пауэрбанки». Чтобы смартфон «жил» немного дольше, достаточно отключить несколько бесполезных сервисов.

Тот, о каком мы говорили выше, называется «Обмен с окружением». Выключить его можно в разделе «Сервисы Google», ищите что-то типа «Устройства и обмен данными». Для этого нужно последовательно дойти до пункта «Показ уведомлений» и выключить их.

Еще менее полезной представляется функция, сканирующая пространство в поисках смартфонов Google Pixel. Телефоны этой марки крайне редко встречаются в нашей стране и воспользоваться ей будет крайне проблематично даже при наличии желания. Отключение ее доступно в разделе «Устройства», переводом селектора в положение «Выключено».

Спросите себя о том, как часто вы используете управление устройствами через Google Cast? Скорее всего, никогда. Если это так, смело выключайте этот функционал в разделе «Элементы управления».

Источник

8 приложений для Android, которые нужно удалить. Они опасны

Кто бы что ни говорил, но Google Play – это помойка. Не даром её признали самым популярным источником вредоносного софта для Android. Просто пользователи в большинстве своём доверяют официальном магазину приложений Google и скачивают оттуда любое ПО без разбору. А какой ещё у них есть выбор? Ведь их всегда учили, что скачивать APK из интернета куда опаснее. В общем, это действительно так. Но остерегаться опасных приложений в Google Play нужно всегда. По крайней мере, постфактум.

Есть как минимум 8 приложений, которые нужно удалить

Google добавила в Google Play функцию разгона загрузки приложений

Исследователи кибербезопасности из антивирусной компании McAfee обнаружили в Google Play 8 вредоносных приложений с многомиллионными загрузками. Попадая на устройства своих жертв, они скачивают получают доступ к сообщениям, а потом совершают от их имени покупки в интернете, подтверждая транзакции кодами верификации, которые приходят в виде SMS.

Вредоносные приложения для Android

Нашли вирус? Удалите его

В основном это приложения, которые потенциально высоко востребованы пользователями. Среди них есть скины для клавиатуры, фоторедакторы, приложения для создания рингтонов и др.:

- com.studio.keypaper2021

- com.pip.editor.camera

- org.my.famorites.up.keypaper

- com.super.color.hairdryer

- com.celab3.app.photo.editor

- com.hit.camera.pip

- com.daynight.keyboard.wallpaper

- com.super.star.ringtones

Это названия пакетов приложений, то есть что-то вроде их идентификаторов. Поскольку всё это вредоносные приложения, их создатели знают, что их будут искать и бороться с ними. Поэтому они вполне могут быть готовы к тому, чтобы менять пользовательские названия приложений, которые видим мы с вами. Но это мы не можем этого отследить. Поэтому куда надёжнее с этой точки зрения отслеживать именно идентификаторы и удалять вредоносный софт по ним.

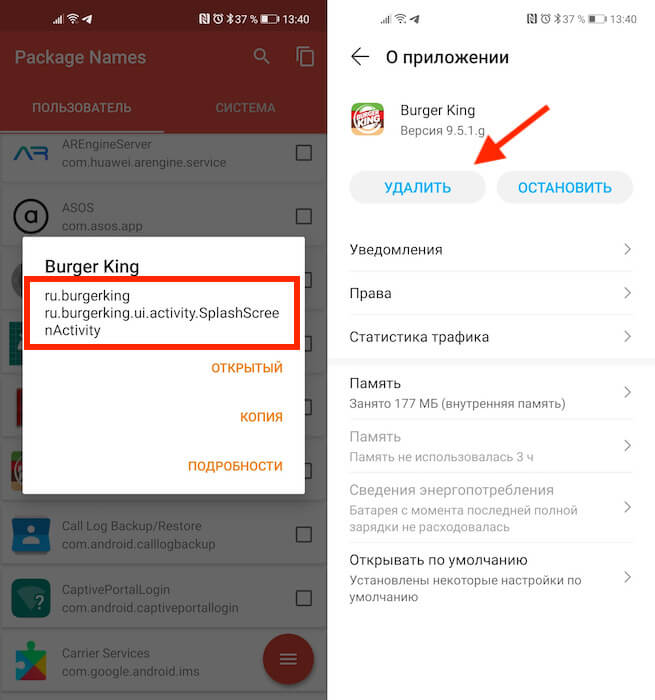

Как найти вирус на Android

Но ведь, скажете вы, на смартфоны софт устанавливается с пользовательскими названиями. Да, это так. Поэтому вам понадобится небольшая утилита, которая позволит вам эффективно выявить весь шлаковый софт, который вы себе установили, определив название их пакетов.

- Скачайте приложение для чтения пакетов Package Name Viewer;

- Запустите его и дайте те привилегии, которые запросит приложение;

В красном квадрате приведен пример названия пакета

- Поочерёдно вбивайте в поиск названия пакетов, приведённые выше;

- При обнаружении приложений с такими именами, нажимайте на них и удаляйте.

Package Name Viewer удобен тем, что позволяет не просто найти нужное приложение по названию его пакета, но и при необходимости перейти в настройки для его удаления. Для этого достаточно просто нажать на иконку приложения, как вы попадёте в соответствующий раздел системы, где сможете остановить, отключить, удалить накопленные данные, отозвать привилегии или просто стереть нежелательную программу.

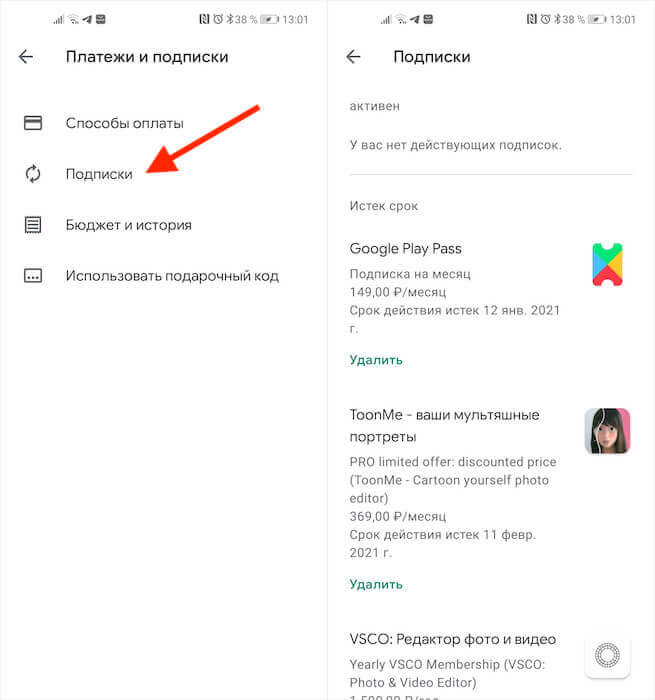

Как отменить подписку на Андроиде

Лучше всего приложение именно удалить. Это наиболее действенный способ защитить себя от его активности. Однако не исключено, что оно могло подписать вас на платные абонементы, поэтому для начала проверьте свою карту на предмет неизвестных списаний, а потом просмотрите список действующих подписок в Google Play:

- Запустите Google Play и нажмите на иконку своего профиля;

- В открывшемся окне выберите раздел «Платежи и подписки»;

Если подписка оформлена через Google Play, отменить её ничего не стоит

- Здесь выберите «Подписки» и проверьте, нет ли среди них неизвестных;

- Если есть, просто нажмите напротив неё на кнопку «Отменить».

В принципе, если подписка была оформлена через Google Play и оплата уже прошла, вы можете потребовать у Google вернуть уплаченные деньги. О том, как это делается, мы описывали в отдельной статье. Но поскольку разработчики таких приложений обычно тщательно продумывают способы воровства денег, как правило, они не используют встроенный в Google Play инструмент проведения платежей, чтобы их в случае чего не могли отозвать.

Источник

Клонируем бесконтактную карту с помощью мобильного приложения

Всегда было интересно посмотреть, что происходит у банковской карточки под «капотом». Как реализуется протокол общения банковской карточки и POS-терминала, как это работает и насколько это безопасно. Такая возможность предстала передо мной, когда я проходил стажировку в компании Digital Security. В результате при разборе одной известной уязвимости EMV карт в MagStripe-режиме, было решено реализовать мобильное приложение, которые способно общаться с терминалом по бесконтактному интерфейсу, с использованием своих команд и подробным разбором запросов и ответов. А также попробовать реализовать способ клонирования карт MasterCard в режиме MagStripe.

В этой статье я постараюсь описать, что такое EMV-карта, как она работает и как используя Android можно попытаться клонировать вашу MasterCard карту.

«There are some things money can’t buy. For everything else, there’s MasterCard»

Что такое EMV карта?

EMV — это международный стандарт для банковских карт с чипом. В разработке этого стандарта принимали участия Europay + MasterCard + VISA, отсюда и название. Попробуем разобраться, как же все таки карта общается с POS-терминалом по бесконтактному интерфейсу.

Начнем с самых основ.

Бесконтактная EMV карта на физическом уровне работает почти так же, как и RFID метка. Если базисно то, чип попадает в электромагнитное поле, а в замкнутом проводящем контуре (в нашем случае это будет антенна, расположенная по периметру), помещенном в переменное магнитное поле, образуется переменный электрический ток. Этот ток заряжает специальный конденсатор, подключенный параллельно к резонансному контуру карты. Энергия, запасенная в конденсаторе, используется для выполнения микросхемой карты различных операций. Когда ридер изменяет электромагнитное поле, изменения сразу будут заметны на чипе. Используя модуляцию сигнала, мы можем передавать информацию в бинарном виде. Если на карте подключить нагрузочное сопротивление и или изменить емкость конденсатора, то можно изменить силу тока в контуре карты, что приведет к изменению создаваемого им электромагнитного поля в области контура ридера, таким образом карточка передает данные. Ридеру останется детектировать эти изменения. Подобное физическое взаимодействие регламентируется стандартом ISO/IEC 14443 “Identification Cards — Contactless integrated circuit(s) cards — Proximity cards”.

Сам чип карты представляет собой смарт карту, на которой работает JavaCard, отдельная версия Java для платформ с малыми вычислительными ресурсами и поддержкой криптографических алгоритмов. На JavaCard загружаются апплеты, которые, и являются приложениями. Также существует GlobalPlatform это некий стандарт для JavaCard, который предоставляет возможность безопасного управления данными на карте и позволяет загружать, изменять и удалять приложения на карте. В этой статье механизмы безопасности самой смарт карты мы рассматривать не будем. Достаточно знать, что защищенные данные, например приватный ключ и секретный мастер ключ карты лежат в защищенном месте и вытащить их стандартными средствами невозможно.

Также еще напомню немного терминологии, для тех, кто не знаком.

POS-терминал (Point of Sale) — устройство продавца, которое считывает карту и инициирует платеж. Далее будем называть это устройство просто терминалом.

Банк эмитент — это банк, который выпустил вашу карту.

Банк эквайер — банк, который выдает продавцам POS-терминалы и обрабатывает платежи с них.

Платежная система — центральное звено между банком эквайером и банком эмитентом, через нее проходят абсолютно все платежи, и она знает какой банк какому сколько должен перевести денег. Платежных систем в мире не мало, кроме всем известных Visa и MasterCard есть ещё и American Express, China UnionPay и российская платежная система МИР.

Хорошо, карта и ридер могут общаться. Они посылают друг другу APDU-команды в виде Tag-Length-Value т.е. передается название тэга в шестнадцатеричном виде, его длина и само значение. Все команды описаны конечно же в документации и выглядят примерно так:

Стандартная EMV транзакция проходит в несколько этапов, я опишу полный алгоритм взаимодействия в случае контактного интерфейса, для бесконтактного интерфейса алгоритм несколько укорочен:

- Выбор приложения;

- Инициализация обработки приложения;

- Считывание данных приложения;

- Офлайн аутентификация;

- Обработка ограничений;

- Проверка держателя карты;

- Риск-менеджмент на стороне терминала;

- Анализ действий терминала;

- Риск-менеджмент на стороне карты;

- Анализ действий карты;

- Процессинг в режиме on-line;

- Завершение операции.

Коротко рассмотрим каждую операцию.

Выбор приложения. Часто бывает, что на одной карте может быть несколько приложений. Например, банковская карта и проездной билет. И терминалу как-то необходимо разобраться, где и какой алгоритм ему использовать. Для выбора приложения используются так называемые Идентификационные Коды приложения (Application Identifier – AID). Что бы в этом разобраться терминал посылает команду SELECT. Например, AID карты Visa Classic будет выглядеть следующим образом: A0000000031010. Если в ответ придет несколько таких кодов и терминал умеет работать с несколькими приложениями, то терминал выведет на экран список и предложит выбрать нужное нам приложение. Если терминал не поддерживает ни один из кодов приложений, то операция будет отклонена терминалом.

Инициализация обработки приложения. Здесь сначала проверяется географическое место пребывания. Например, карты Maestro Momentum могут работать для оплаты только в России. Этот этап сделан для того, чтобы предоставить эмитентам возможность применять существующие онлайн методы риск-менеджмента при проведении офлайн операций. На этом этапе EMV-транзакция может быть отменена по инициативе самой карты, если данный тип операции запрещен в данной стране мира эмитентом. Далее карта передает терминалу набор специально структурированной информации, содержащей описание функциональности карты и приложения.

Считывание данных приложения. Терминалу передаются различные данные карты необходимые для транзакции, например номер карты, expiration date, счетчик транзакций и много других данных. О некоторых из них будет сказано далее.

Также передается сертификат публичного ключа банка эмитента и самой карты. Для того чтобы терминал был способен проверить цифровую подпись некоторых данных карты используется PKI-инфраструктура (Public Key Infrastructure). Вкратце, у платежной системы есть пара ключей — публичный и приватный и платежная система является для всех участников CA (Center Authority). По сути платежная система для каждого банка эмитента выпускает новую пару ключей, и при этом формирует сертификат публичного ключа банка эмитента, подписывая его приватным ключом CA. Далее, когда банк выпускает новую карту, он соответственно генерирует для карточки пару ключей, и также формирует сертификат публичного ключа карты, подписывая его с помощью приватного ключа банка. В терминалах обычно зашит сертификат публичного ключа для различных платежных систем. Таким образом, когда карточка передает сертификат публичного ключа банка эмитента и сертификат самой карты, терминал может с легкостью проверить всю цепочку, используя публичный ключ платежной системы. Терминал с помощью публичного ключа платежной системы сначала проверяет подлинность сертификата банка эмитента, если он подлинный, то значит ему можно доверять и теперь с помощью сертификата банка эмитента можно проверить сертификат самой карты. Более подробней в статье про безопасность EMV .

Офлайн аутентификация. Терминал определяет тип поддерживаемого метода оффлайн аутентификации. Существует статичная (Static Data Authentication – SDA), динамическая (Dynamic Data Authentication – DDA) и комбинированная (Combined Data Authentication – CDA). Эти методы также построены на основе PKI. SDA это просто подписанные данные на приватном ключе банка эмитента, DDA — терминал посылает какое-то случайное число и карточка должна подписать его, используя свой приватный ключ, а терминал проверит эту подпись используя полученный ранее сертификат карты, таким образом терминал удостовериться в том, что карточка и правда обладает приватным ключом — следовательно является подлинной. CDA это просто комбинация обоих способов.

Обработка ограничений. Здесь терминал проверяет полученные ранее данные с карты на условие пригодности для данной операции. Например, проверяет срок начала/окончания действия приложения Application Expiration Date (Tag ‘5F24’) и Application Effective Date (Tag ‘5F25’). Также производится проверка версии приложения. Результаты операций, проводимых на данном этапе, также записываются в отчет TVR (Terminal verification results). По результатам этого этапа транзакция не может быть отменена, даже в случае, если, например, срок действия приложения истек.

Проверка держателя карты. Верификация держателя карты производится для того, чтобы аутентифицировать человека, предоставившего карту и проверить, является ли он подлинным владельцем карты. Стандарт EMV предоставляет различные методы верификации держателя карты (Cardholder Verification Method). Методы верификации определены как на терминале, так и на карте. Они содержатся в так называемых CVM-листах. В процессе выполнения, терминал и карточка сравнивают полученные CVM-листы и выбирают общий метод верификации.

Список поддерживаемых методов верификации:

- No CVM required (‘011111’b);

- Fail CVM processing (‘000000’b);

- Signature (‘011110’b);

- Enciphered PIN verified online (‘000010’b);

- Plaintext PIN verification performed by ICC (‘000001’b);

- Plaintext PIN verification performed by ICC and signature (‘000011’b);

- Enciphered PIN verification performed by ICC (‘000100’b);

- Enciphered PIN verifi cation performed by ICC and signature (‘000101’b).

Вот здесь также есть интересная информация на эту тему.

Риск-менеджмент на стороне терминала. На этом этапе терминал проводит внутреннюю проверку параметров транзакции, исходя из установок риск-менеджмента банка-эквайера. Процедуры риск-менеджмента могут быть выполнены терминалом в любое время между моментами завершения процесса чтения данных карты и формирования терминалом первой команды GENERATE AC. Риск-менеджмент на стороне терминала включает в себя три механизма:

- контроль размера операций, выполненных по карте (Floor Limit Checking);

- случайный выбор транзакции для онлайн авторизации этой транзакции эмитентом (Random Transaction Selection);

- проверка офлайн активности использования карты (Velocity Checking).

Анализ действий терминала. На этом этапе терминал анализирует результаты предыдущих шагов транзакции. По результатам анализа терминал принимает решение о том, следует ли провести операцию в online-режиме, разрешить ее проведение в офлайн режиме или отклонить операцию.

Риск-менеджмент на стороне карты. Карта, получив из команды GENERATE AC данные, касающиеся транзакции, терминала и результатов проверок терминала, в свою очередь выполняет собственные процедуры управления рисками и выносит собственное решение о способе завершения операции.

Анализ действий карты. На этом этапе карта завершает проведение процедур риск-менеджмента и формирует ответную криптограмму терминалу. Если карта решает одобрить транзакцию, то формируется Transaction Certificate. Если карта принимает решение о выполнение операции в режиме реального времени, то она формирует ARQC (Authorization Request Cryptogram). Если карта использует альтернативные методы авторизации, тогда используется Application Authorization Referral. В случае, если карта отклоняет транзакцию, то Application Authentication Cryptogram.

Еще одна криптограмма ARPC (Authorization Response Cryptogram) нужна для аутентификации эмитента. Эмитент формирует криптограмму ARPC и отсылает криптограмму карте, если карта подтвердит пришедшую криптограмму, то следовательно, эмитент аутентифицирован картой.

Немного о безопасности ключей и взаимной аутентификации карты и эмитента из книги И. М. Голдовского:

Смысл взаимной аутентификации заключается в том, что карта и терминал аутентифицируют друг друга с помощью проверки подлинности криптограмм ARQC и ARPC. Криптограммы представляют собой данные, формируемые с использованием секретного ключа (который известен карте и банку эмитенту), номера транзакции, случайного числа, сгенерированного терминалом, а также некоторых реквизитов транзакции, терминала и карты. В случае ARPC к перечисленным данным еще добавляется авторизационный код ответа эмитента. Без знания секретного ключа карты для генерации криптограммы вычислить значения ARQC/ARPC невозможно за обозримое время с текущим уровнем технологий, и потому факт их успешной верификации указывает на подлинность карты и эмитента. Онлайн аутентификация является наиболее надежным способом аутентификации карты. Это связано с тем, что она выполняется непосредственно эмитентом, без посредника в виде терминала. Кроме того, для онлайновой аутентификации используется алгоритм 3DES с временным ключом размером 112 битов, криптостойкость которого соответствует криптостойкости алгоритма RSA с длиной модуля асимметричного ключа, используемого для офлайн аутентификации приложения карты, более 1700 бит. Использование на карте асимметричных ключей такой длины все еще достаточная редкость. Обычно используются ключи с модулем длиной 1024, 1152 или 1408 бит.

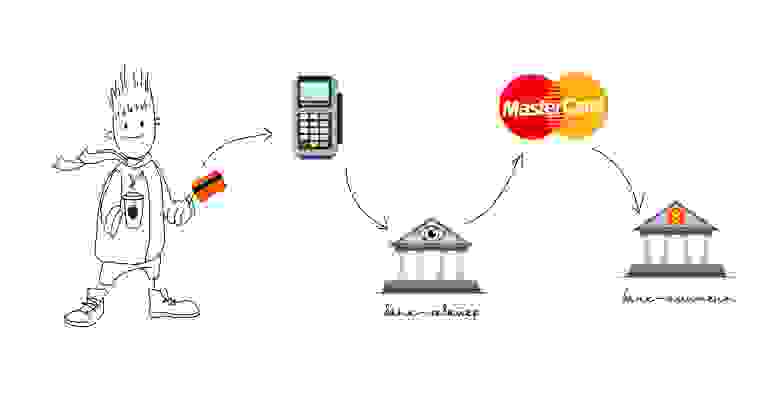

В конечном итоге онлайн транзакция проходит по цепочке:

Карта POS-Терминал Банк Эквайер Платежная Система Банк Эмитент.

Клонируем карту MasterCard в режиме MagStripe

Перейдем непосредственно к принципу клонирования. Данный метод атаки на бесконтактные карты был опубликован двумя исследователями Michael Roland, Josef Langer из Австрийского университета. В его основе лежит общий принцип, который называется Skimming. Это такой сценарий, при котором злоумышленник крадет деньги с банковской карточки путем считывания (копирования) информации с этой карты. В общем случае здесь важно сохранять PIN-код в тайне и не допускать его утечки. Но в методе австрийских ребят это нам знать не нужно. Клонирование платежной карты выполняется успешно для версии ядра приложения EMV Contactless Kernel 2. Версия этого протокола поддерживает два режима работы для бесконтактных карт: EMV протокол (MasterCard PayPass M/Chip) и MagStripe (MasterCard PayPass MagStripe) режим.

MagStripe — это режим поддержки карт с магнитной полосой. Этот режим реализуется на картах MasterCard с бесконтактным интерфейсом. Режим MagStripe скорее нужен для банков которым сложно переводить всю инфраструктуру для поддержки чиповых бесконтактных EMV транзакций. Кстати, у карт Visa также есть аналогичный режим работы — PayWave MSD (Magnetic Stripe Data).

Процесс обработки транзакции для бесконтактных карт урезан в сравнении с чиповыми и обычно работает в следующем режиме:

- Терминал отправляет команду SELECT PPSE (Proximity Payment System Environment). Карта шлет список поддерживаемых приложений.

- Терминал отправляет команду SELECT. В ответ получает необходимые детали приложения.

- Терминал отправляет команду GET_PROCESSING_OPTIONS. Карта отвечает какой тип аутентификации она поддерживает и существует ли там верификация держателя карты.

- Терминал отправляет команду READ_RECORDS. Карта в ответе посылает Track1 и Track2 практически аналогичный тому, что записан на магнитной полосе карты.

- Терминал отправляет команду COMPUTE_CRYPTOGRAPHIC_CHECKSUM. Которая означает, что карта должна на основе переданного Unpredictable Number сгенерировать значение CVC3.

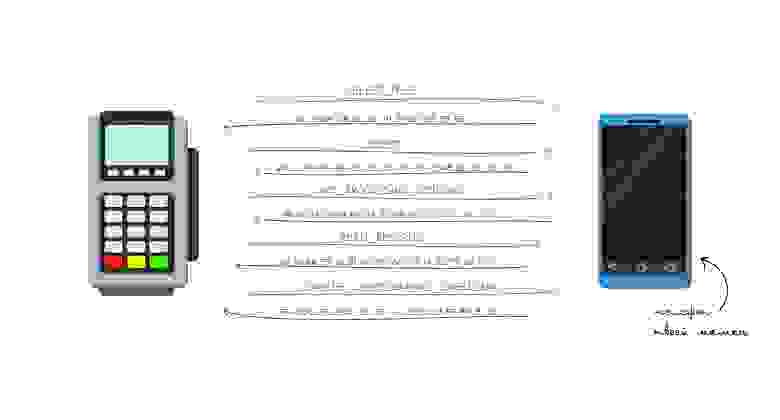

Это выглядит как APDU команды. Список всех тэгов.

APDU — Application Protocol Data Unit — это условное обозначение кадра с командой карте или ответом карты.

На хабре есть пара статей на эту тему тут и тут.

Карта поддерживает специальную команду COMPUTE CRYPTOGRAPHIC CHECKSUM, аргументом которой являются данные, определенные в объекте Unpredictable Number Data Object (UDOL). В результате карта с помощью алгоритма 3DES и секретного ключа вычисляет динамическую величину CVC3 (Card Verification Code). В качестве аргумента функции 3DES используется конкатенация данных UDOL и счетчика транзакции (Application Transaction Counter,ATC). Таким образом, значение величины CVC3 всегда зависит от объектов UN и ATC.

Другими словами, эта команда нужна, чтобы карта сгенерировала некую “подпись” для того, чтобы эмитент мог верифицировать карту. Однако, в этой подписи отсутствует подпись самой транзакции. В подписи содержатся значения ATC — 2 байта, CVC3 (Track1) — 2 байта, CVC3 (Track2) — 2 байта, которые генерируются картой на основе секретного ключа, который также знает банк-эмитент и счетчика транзакций (ATC). При этом также для генерации подписи POS-терминал сообщает карте UN (Unpredictable Number) — 4 байта, который также используется в генерации подписи. Unpredictable Number препятствует формированию кодов аутентификации на реальной карте для последующего использования в мошеннических транзакциях. Для атаки нам сильно мешает UN, поскольку 4 байта не представляется возможным перебрать, не выйдя за пределы счетчика транзакций. Однако, в спецификации этого есть некоторые слабости.

Во-первых, спецификация ограничивает UN кодировкой чисел, а именно Двоично-Десятичным Кодом (BCD), что по сути означает что, если мы посмотрим на такое закодированное число в HEX, то мы увидим только цифры от 0 до 9, все остальные значения считаются как бы запрещенными. Таким образом, количество UN уменьшается с 4,294,967,295 до 99,999,999.

Во-вторых, количество значащих цифр UN определяется картой. Таким образом в зависимости от специальных параметров в треках количество цифр в UN может быть от 10 до 10000 в зависимости от типа карты, на практике чаще всего встречается 1000 значений.

Таким образом план атаки выглядит следующий:

- Считываем карту и узнаем количество значащих цифр у UN, которое будет предоставлять терминал

- Перебираем все UN, получаем все возможные значения функции COMPUTE_CRYPTOGRAHIC_CHECKSUM, сохраняем их в соответствующей таблице с мапингом UN -> Result

- Подносим к POS-терминалу, узнаем число, которое просит POS-терминал.

- Выбираем из таблицы нужный результат и подставляем его в ответ терминалу.

- Транзакция уходит.

- PROFIT. Но успех одобрения транзакции не гарантирован, поскольку банк эмитент может отклонить такую транзакцию.

Стоит отметить также, что счетчик транзакций (ATC) препятствует повторному использованию ранее использованных кодов аутентификации, а значит что если мы использовали такую атаку, то необходимо копировать карту заново, поскольку счетчик транзакции уже использовался для получения информации и был использован в подписи, что значит, что если мы имели счетчик транзакций 1000, а после отправили транзакцию в банк, то банк уже не примет транзакции со счетчиком ниже

Источник