- Apple не скупится на подушки безопасности

- Что такое бай-бэк и как он навредил Apple

- Обратный выкуп акций

- Что такое бай-бэк

- Что такое обратный выкуп акций (Buyback) и когда стоит покупать?

- Содержание статьи

- Buyback

- Какое влияние оказывает buyback на компанию и акционеров?

- В чём выгода для акционеров от увеличения их доли в компании?

- В каких случаях проводится buyback?

- Alphabet с 2015 года проводит buyback

- Промежуточный итог

- Какие компании объявили о buyback?

- Когда покупать акции?

- Buyback Facebook

- Индикаторы, сигнализирующие о покупке акций

- Технический анализ Thermo Fisher и McDonald’s

- Технический анализ Dollar Tree

- Технический анализ Lockheed Martin

- Вывод

- Евгений Савицкий

Apple не скупится на подушки безопасности

Рекордные для фондового рынка США объемы средств, которые Apple тратит на выкуп своих акций с рынка в моменты падения котировок, указывают на создание менеджментом уровня поддержки на период ожидания восходящего тренда

В текущем году Apple Inc. потратила $49,1 млрд на выплату дивидендов и программу выкупа своих акций с рынка. Почти столько ушло на те же цели у General Electric Inc. Обе компании в этом году с большим отрывом лидируют по объему программы buy-back. Всего за последние десять лет входящие в S&P 500 эмитенты потратили более $1 трлн на выкуп акций и дивиденды. Впечатляет, не правда ли?

На мой взгляд, для проведения обратного выкупа есть несколько причин. Во-первых, компания может быть твердо уверена в своих блестящих перспективах, тогда buy-back— это своего рода надежная инвестиция. Во-вторых, менеджмент опасается снижения темпов роста или сокращения рынка и хочет обезопасить компанию от обвала котировок. В-третьих, эмитенту могут быть нужны акции, чтобы на опционной основе стимулировать ими своих сотрудников. Наконец, на счетах может скопиться столько кэша, что менеджмент не знает, что с ним делать. Некоторые поводы для скупки своих акций с рынка могут и сочетаться.

В то время как аналитики прогнозируют успешность новой модели iPhone и возможные объемы продаж Apple Watch, менеджмент компании все активнее скупает акции с рынка. Apple проводит buy-back с 2013 года. За это время на нее было потрачено $104 млрд. Рыночная капитализация Apple за этот же период увеличилась приблизительно на $200 млрд. Отдельно стоит выделить 2015 фискальный год. Объемы buy-back наращивались со средним ускорением $3 млрд в квартал, и такого темпа не наблюдалось ни в один предыдущий год. В то же время за последние четыре квартала капитализация компании снизилась на $28 млрд. Интересно, если бы не было столь агрессивного выкупа, какую капитализацию Apple мы наблюдали бы сейчас?

Источник: отчетность компании, графика Инвесткафе.

Мультипликатор P/E у Apple составляет х12,4. Это примерно соответствует показателю начала 2013 года, то есть момента старта buy-back. За это время количество акций в обращении снизилось на 14,2%. Если предположить, что оно оставалась неизменным, то текущая цена бумаг Apple означала бы мультипликатор P/E, равный приблизительно х14,5, а P/S ориентировочно оценивался бы в х3,23. В принципе, оба гипотетических показателя близки к своим историческим средним.

Стратегия Apple по выкупу собственных акций становится более понятной, если рассмотреть моменты наибольшей активности таких операций. Так в нынешнем году объемы выкупа были максимальными в августе и сентябре, когда компания на выкуп своих акций в общей сложности $12 млрд. В ценовом плане эти месяцы соответствовали периоду спада котировок компании. На графике ниже я выделил указанные периоды.

Очевидно, что средств Apple недостаточно, чтобы выкупить все свои акции в случае обвала котировок. Данная стратегия позволяет уменьшать рыночную волатильность лишь в краткосрочном периоде. Также данную стратегию едва ли можно применять, если менеджмент предвидит фундаментальные и долгосрочные сложности, поскольку деньги, потраченные на собственные акции, можно вложить, например, в исследования и новые разработки, чтобы обеспечить новый импульс для развития бизнеса. По данным последней отчетности, сальдо по статье Cash and Short Term Investments составляет $41,601 млрд, что на $6,9 млрд больше показателя прошлого квартала. Очевидно, что у компании есть ресурсы для продолжения buy-back. При этом активность данных операций, вероятно, будет повышаться по мере приближения акций к уровню $110. Это указывает на сложно пробиваемую поддержку. В сочетании с наличием потенциала роста капитализации, выявленного методом сравнения ключевых мультипликаторов, твердый уровень ценовой поддержки обуславливает вероятность повышения стоимости бумаг Apple.

Технический анализ указывает на широкую консолидацию цены в пределах $130-110.

График актуализирует котировки при каждом обновлении страницы. Цена на момент написания материала — $114,18.

Долгосрочная рекомендация по бумагам Apple — «покупать». Инвестировать в акции американских IT-компаний можно через приобретение бумаг специализированного ETF, торгуемого на Московской бирже.

Источник

Что такое бай-бэк и как он навредил Apple

Инвестиции — дело тонкое. Даже если вы думаете, что понимаете рынок ценных бумаг и на все 100% уверены в дальнейшем росте тех или иных компаний, может случиться непредвиденное падение и вы лишитесь изрядной части своих вложений. Точно такое несчастье ждало Apple, которая решилась было вложить свободные деньги в собственные акции, но вместо того чтобы подстегнуть рост их стоимости, потеряла на этой сделке несколько миллиардов долларов США.

По данным The Wall Street Journal, выкупая собственные акции в период роста их цены, Apple потеряла более 9 миллиардов долларов после того как они испытали падение. В общей сложности компания вложила в обратный выкуп около 63 миллиардов долларов, из которых сохранила немногим больше 54 миллиардов, констатирует The Wall Street Journal. Отсюда следует, что в среднем Apple переплатила за каждую ценную бумагу никак не меньше 50 долларов, потеряв на пике даже более 70 долларов.

Обратный выкуп акций

«Когда [фондовый] рынок набирал обороты под влиянием новых налоговых правил, принятых в декабре 2017 года, компании выкупали свои акции в бешеном темпе. Новый закон обогатил компании, снизив налоговую ставку с 35 до 21%, и таким образом упростил предприятиям вроде Apple перевод в США доходов, полученных за рубежом», — сообщает The Wall Street Journal.

Что такое бай-бэк

Бай-бэк, или обратный выкуп акций — совершенно обычная рыночная процедура, к которой прибегают публичные компании для сокращения количества обращающихся на рынке ценных бумаг. Нередко она является вынужденной мерой, направленной на создание искусственного дефицита и, как следствие, повышение стоимости акций. Но чаще всего целью обратного выкупа является распределение избытка денежных средств, которым не нашлось другого применения. Так было и в случае с Apple.

Обсудить фиаско Apple с единомышленниками можно в комментариях ниже или нашем Telegram-чате.

Источник

Что такое обратный выкуп акций (Buyback) и когда стоит покупать?

Содержание статьи

Что влияет на стоимость акций? Почему бумага может на протяжении нескольких месяцев, а иногда и лет, расти в цене?

Ответ очень прост: на стоимость акций влияет спрос и предложение. Но тогда возникает следующий вопрос: кто создаёт спрос на акции?

Здесь тоже можно получить простой ответ: спрос создают участники рынка. «Но ведь я тоже участник рынка!» — скажет инвестор, — «Сегодня я купил акцию, чем создал спрос, но завтра, послезавтра или через месяц я буду ждать, когда цена вырастет, а значит больше не буду покупать. В итоге, я создал спрос лишь однажды, но бумага почему-то постоянно растёт в цене».

Чтобы разобраться в этом дальше, возьмём, к примеру, акции Alphabet Inc. (NASDAQ: GOOG). Одна бумага стоит 2 800 USD, средний объём торгов в день превышает 1 млн акций, получаем 2.8 млрд USD.

Допустим, из этого объёма 1.2 млрд USD — это продажа акций, то есть предложение, но тогда 1.6 млрд USD — это покупка. Кто каждый день создаёт такой спрос на акции Alphabet? Одно можно сказать точно — это не розничные инвесторы.

Однозначный ответ на этот вопрос есть у биржи, через которую проводятся торги акциями. Именно там можно увидеть, кто покупает или продаёт бумаги и в каком объёме. Нам остаётся лишь довольствоваться стандартными умозаключениями о том, кто это может быть: маркетмейкеры, институциональные инвесторы, сами компании или розничные инвесторы. Узнать, кто именно является постоянным покупателем не всегда представляется возможным (может, это вообще симуляция или игра искусственного интеллекта).

Пытаясь найти того самого участника рынка, который каждый день готов создавать спрос на акции определённой компании, быть заинтересованным в их росте без извлечения для себя прибыли, я наткнулся на одну всем известную операцию, проводимую эмитентами – buyback, то есть обратный выкуп акций.

Сегодня я подробнее рассказажу вам о buyback, а именно о том, зачем компании тратят миллиарды долларов на выкуп собственных акций и кому это выгодно. А также представлю вашему вниманию несколько компаний, которые совсем недавно объявили о своих программах buyback.

Buyback

Buyback – это обратный выкуп эмитентом своих акций. Чаще всего он производится на открытом рынке, но бывают случаи, когда бумаги выкупаются у акционеров вне рынка по заранее оговорённой цене.

На обратный выкуп направляются свободные денежные средства компании, которые она может инвестировать в расширение производства, поглощение других компаний, выплату дивидендов и так далее. То есть если компания проводит обратный выкуп акций, то в большинстве случаев это указывает на наличие у неё избытка денежных средств, а следовательно — на отличные финансовые показатели.

Какое влияние оказывает buyback на компанию и акционеров?

При обратном выкупе акций на открытом рынке изымается часть публично торгуемых бумаг эмитента, то есть уменьшается их количество в обращении. Эта мера позволяет избежать враждебного поглощения, так как уменьшается доля публично торгуемых акций.

Выкупленные бумаги являются собственностью компании, на них не начисляются дивиденды, они не дают право голоса и чаще всего просто аннулируются. Но иногда ими распоряжаются более разумно.

Выкупленные акции могут быть использованы в качестве оплаты при поглощении другой компании или распределяться между сотрудниками для повышения эффективности труда. Также бумаги задействуют в найме высококвалифицированных сотрудников, которые в качестве вознаграждения получают долю в компании.

Уменьшение количества акций в обращении приводит к увеличению доли нынешних акционеров в компании (при условии, что выкупленные акции были аннулированы). Например, компания выпустила 1 000 акций, 800 из них были распределены между основными акционерами, а оставшиеся 200 поступили на рынок через IPO. Таким образом, основным акционерам досталась доля в 80%, остальные 20% были проданы на свободном рынке всем желающим.

Далее компания объявляет buyback и выкупает на рынке 100 акций, то есть 10%, и потом аннулирует их. В итоге в обращении остаётся 900 акций, 800 у основных акционеров и 100 у тех, кто купил их после IPO. В ходе этих манипуляций доля основных акционеров в компании увеличивается до 88%, а количество акций, торгуемых на бирже, уменьшается с 20 до 12%.

В чём выгода для акционеров от увеличения их доли в компании?

При уменьшении количества акций в обращении увеличивается прибыль на акцию, а вместе с ней увеличивается размер дивидендной выплаты (естественно, если компания в принципе их платит). В случае ликвидации компании акционер уже претендует на более высокую долю имущества в ней. Также доля одного из акционеров может вырасти до таких размеров, при которых он будет иметь решающее право голоса в компании.

Как видите, ни одного негативного момента для компании и акционеров при обратном выкупе не наблюдается, напротив, это очень позитивное событие.

В каких случаях проводится buyback?

Buyback, в первую очередь — это сигнал инвесторам о том, что руководство верит в дальнейший потенциал роста компании и указывает на её надёжность. Через обратный выкуп менеджмент компании даёт понять инвесторам, что они считают акции недооценёнными. А бумаги таковыми становятся чаще всего из-за негативного новостного фона, который не всегда соответствует действительности.

Поэтому когда на рынке начинаются распродажи акций, эмитенты очень часто вмешиваются в ситуацию (если позволяет регулирующий орган и финансовые средства) и повышают спрос на акции, что впоследствии останавливает падение цены.

Есть ещё одна причина, по которой проводится обратный выкуп акций. В США налог на дивиденды выше, чем налог на прирост капитала. В данной ситуации акционеры чаще голосуют за направление средств на buyback, чем на выплату дивидендов, так как положительный эффект от обратного выкупа выше, чем от дивидендов.

Пример: у компании в обращении находится 1 млрд акций. После квартального отчёта на выплату дивидендов направили 1 млрд USD. В итоге на каждую акцию будет выплачен 1 USD дивиденда. Допустим, акция стоит 10 USD. Доходность от выплаты дивидендов в этом случае составит 10%.

А теперь другая ситуация: деньги направляются не на дивиденды, а на buyback. На 1 млрд USD можно купить 100 млн акций, то есть 10% от публично торгуемых бумаг.

Во-первых, сама новость о таком выкупе приведёт к росту стоимости бумаг за счёт интереса инвесторов. Далее количество акций в обращении уменьшится на 10%, что при сохраняющемся спросе увеличит их стоимость на данную величину. Затем сам процесс выкупа акций будет идти на протяжении определённого периода времени, и его целью будет являться, в том числе, рост стоимости бумаг. В итоге доходность от данного эффекта (новостной фон, повышенный спрос в акции) может в несколько раз превысить дивидендную доходность.

А теперь приведу пример с реальной компанией, которая не платит дивиденды.

Alphabet с 2015 года проводит buyback

Alphabet за первые два квартала 2021 года потратила на обратный выкуп 23 млрд USD. Всего в обращении у компании находится 660 млн акций. Если бы 23 млрд USD были направлены на выплату дивидендов, то акционеры получили бы около 35 USD на одну акцию. Возьмём среднюю цену акций за первые полгода – 2 300 USD. В итоге дивидендная доходность составила бы 1.5%. Акции Alphabet за это время выросли в цене на 70%.

Можно подумать, что стоимость акций выросла бы и без buyback, но вот незадача: Google начала проводить обратный выкуп акций с 2015 года. Если обратить внимание на график, то с момента IPO и до 2015 года акции торговались в диапазоне между 500 и 600 USD.

Первый buyback на сумму 1.7 млрд USD был проведён в 4 квартале 2015 года. В это время акции выросли в цене с 600 до 800 USD, и далее обратные выкупы акций проводились регулярно. Стоимость акций с 2015 года выросла на 380%. Совпадение? Не думаю.

Всего с 2015 года Google направила на обратный выкуп 90 млрд USD. Вот он, тот самый покупатель, который готов тратить миллиарды долларов на поддержание роста стоимости акций. У него нет цели получить прибыль. Прибыль в данной ситуации получают инвесторы, в портфеле которых находятся акции компании, проводящей buyback.

Промежуточный итог

Buyback – это, в первую очередь, сигнал о том, что компания является финансово здоровой. Постоянный выкуп акций положительно сказывается на стоимости бумаг, их цена растёт, так как присутствует крупный покупатель. Buyback выгоден всем участникам рынка, а информация о нём провоцирует инвесторов покупать бумаги.

Следовательно, если мы желаем найти акцию для краткосрочного или долгосрочного инвестирования, то можно начать поиск с компаний, объявивших о buyback.

Какие компании объявили о buyback?

В течение последних двух недель о buyback объявили такие компании, как Dollar Tree (NASDAQ: DLTR), Thermo Fisher Scientific Inc. (NYSE: TMO), Lockheed Martin Corporation (NYSE: LMT) и McDonald’s Corporation (NYSE: MCD). Но это вовсе не значит, что надо бежать и покупать акции данных эмитентов.

Бумаги всех этих компаний в день объявления buyback выросли в цене, но на следующий день акции начали падать. Можно сказать, что денег розничных инвесторов хватило на один день.

Объявление о buyback не означает, что в тот же день компания приступит к покупке акций, поэтому поддержать бумаги на прежних уровнях было некому.

Когда покупать акции?

Мало найти компанию, которая объявила об обратном выкупе акций, необходимо ещё и подобрать момент для покупки её бумаг. Ведь их стоимость может падать, а компания, скупая акции, будет пытаться остановить снижение. На рынке встречаются разные ситуации.

Buyback Facebook

К примеру, Facebook (NASDAQ: FB) в июле 2018 года заявила, что рост её доходов может замедлиться, так как она вынуждена увеличить расходы на 50%, чтобы максимально быстро находить и удалять фейковые новости. В тот день акции упали на 19% и до начала 2019 года торговались с понижением.

Руководство компании посчитало, что рынок слишком негативно воспринял информацию о возможном падении доходов и увеличило суммы, направляемые на обратный выкуп акций. Если до этого момента Facebook тратила на buyback в среднем около 800 млн USD в квартал, то после публикации новостей сумма выросла до 4.2 млрд USD. В четвёртом квартале того же года компания потратила ещё 3.5 млрд USD, после чего падение акций прекратилось и бумаги начали постепенно расти в цене, а сумма ежеквартального выкупа акций опустилась до 1.1 млрд USD.

Теперь смотрим на график. Гэп, который вы видите, это день, когда инвесторы узнали о возможном замедлении темпов роста выручки Facebook. Далее последовала распродажа акций, которая продолжалась до конца 2018 года.

Да, компания проводила buyback, но купив бумаги, например, в августе, можно было попасть в просадку. Чтобы избежать такой неприятности, необходимо было обратиться к техническому анализу. Он подсказал бы, когда нисходящая тенденция завершится, чтобы можно было начинать набирать акции в портфель.

Индикаторы, сигнализирующие о покупке акций

Для поиска точки входа можно воспользоваться одним из самых известных индикаторов на рынке – Скользящей средней (Moving Average). Чаще всего Moving Average используется с периодами 50 и 200. 50-дневная Скользящая средняя используется для того, чтобы определить момент смены тенденции как можно раньше.

На графике акций Facebook пробой 50-дневной средней произошёл на уровне 140 USD за акцию. Данное событие можно было интерпретировать как сигнал к покупке бумаг. После пробоя акции росли в цене до 2019 года, пока не случился кризис, вызванный пандемией COVID-19.

Сейчас акции Facebook снова падают на той же новости, что и в 2018 году. Руководство опасается, что рекламные доходы компании могут сократиться из-за действий компании Apple (NASDAQ: AAPL), которая разрешила своим пользователям не предоставлять третьим лицам данные о своих действиях в приложениях. Бумаги падают, а сумма buyback вновь растёт.

Во втором квартале 2021 года Facebook направила на обратный выкуп акций рекордную сумму в 7 млрд USD. Всего социальная сеть планирует потратить на buyback 25 млрд USD. Ситуация схожа с тем, что было в 2018 году, когда в условиях падения стоимости акций выделялись рекордные средства на их покупку. Но тут есть одно отличие в техническом анализе.

Котировки сейчас торгуются ниже 50-дневной, но пока ещё выше 200-дневной Скользящей средней. 200-дневная средняя выступает сейчас в роли поддержки для цены, следовательно, первой точкой входа будет являться отбой от неё. В случае, если цена не сможет опуститься к ней, то запасным вариантом будет пробой 50-дневной средней вверх.

Технический анализ Thermo Fisher и McDonald’s

Теперь вернёмся к компаниям, которые недавно объявили о своих программах обратного выкупа акций. На графике каждой из них разные ситуации. Это говорит о том, что нет единого подхода ко всем компаниям, но есть общие правила, на основании которых мы можем принимать решения.

Скользящие средние используются как уровни поддержки или сопротивления. Если цена находится над линией индикатора, то мы используем среднюю как поддержку. Следовательно, при подходе цены к средней мы ждём от неё отбоя, что будет являться сигналом к возобновлению роста котировок. Отбой от Скользящей средней мы можем использовать на акциях Thermo Fisher и McDonald’s.

Бумаги Thermo Fisher уже торгуются на 50-дневной Скользящей средней, следовательно, здесь надо немного подождать. Если произойдёт отбой от неё, тогда это и будет рассматриваться как сигнал к покупке. В противном случае придётся ждать тестирования 200-дневной средней.

Акций McDonald’s уже отбились от средней, что указывает на высокую вероятность дальнейшего роста цены. Но не оставляем без внимания возможность ещё одной волны снижения к 200-дневной средней, где можно будет докупить акций в портфель.

Технический анализ Dollar Tree

По акциям компании Dollar Tree наблюдается пробой 50-дневной средней вверх, то есть ситуация аналогична Facebook в 2018 году. Данное событие можно расценивать как сигнал к покупке бумаг.

Примечательно то, что вместе с объявлением программы обратного выкупа Dollar Tree также завила, что будет тестировать в своей сети из 7 880 магазинов продажу товаров с ценами 1, 3 и 5 USD (сейчас компания продаёт товары по фиксированной цене в 1 USD). Если данная цена «приживётся» в магазинах Dollar Tree, то можно ожидать роста выручки и возможного увеличения суммы buyback в будущем.

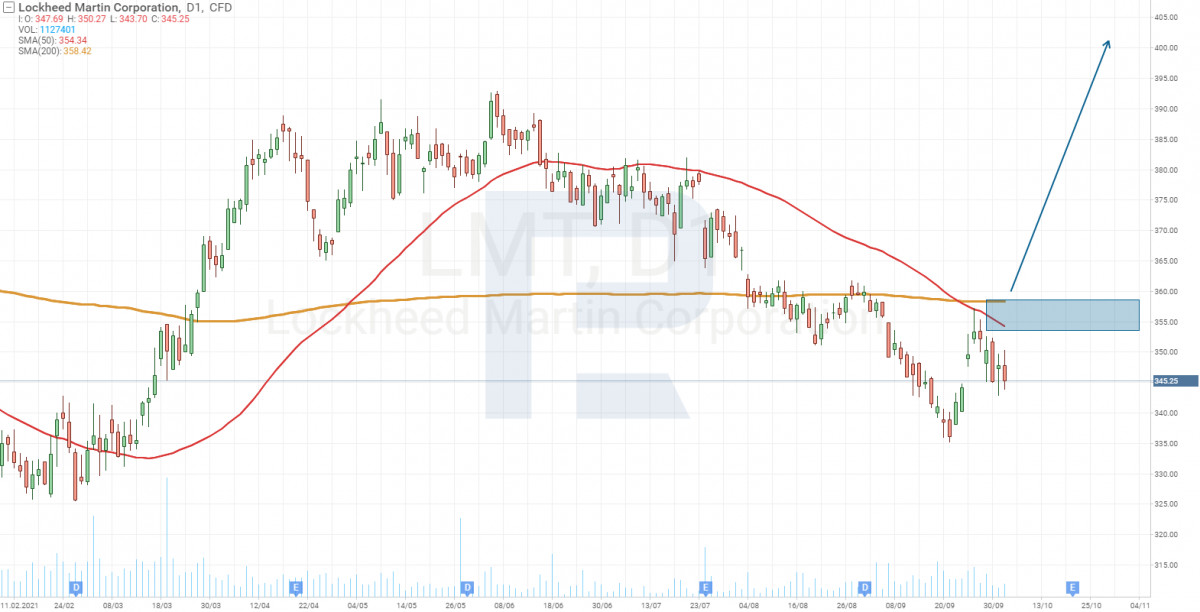

Технический анализ Lockheed Martin

Самой слабой, исходя из графика, является Lockheed Martin, хотя по объёму выручки она превосходит представленные выше компании. Бумаги Lockheed Martin торгуются под Скользящими средними, поэтому в данной ситуации необходимо дождаться завершения нисходящей тенденции и пробоя 50-дневной средней.

Вывод

Buyback не является панацеей на фондовом рынке, а лишь одним из способов найти компанию для инвестиций. Когда мы знаем, в каком направлении торгуют крупные участники рынка, то наша задача заметно упрощается. Но это не освобождает от обязанности узнать больше информации о компании, акции которой мы желаем купить.

Инвестируйте в американские акции на выгодных условиях! Реальные акции на платформе R StocksTrader от 0,0045 USD за акцию с минимальной комиссией в размере 0,25 USD. Вы можете попробовать свои навыки торговли в платформе R StocksTrader на демо-счёте или открыть реальный торговый счёт, для этого нужно только зарегистрироваться на сайте RoboForex.com и открыть счёт.

Евгений Савицкий

Работает на валютном рынке с 2004 года. С 2012 года участвует в торговле акциями на американской бирже и публикует аналитические статьи по фондовому рынку. Принимает активное участие в подготовке и проведении обучающих вебинаров RoboForex.

Источник