Диванная аналитика №236. Десятка самых продаваемых смартфонов в России и доли производителей

Практически ежедневно наталкиваюсь на мнения о том, кто из производителей молодец, продает больше всего моделей и какие это аппараты. Ассортимент предположений настолько богат, что голова идет кругом. Один человек утверждает, что безоговорочно лидирует Apple, другой отдает свой голос Xiaomi, затем возникает Honor, встречаются мнения о совсем небольших производителях. Всяк кулик свое болото хвалит, и можно почти с уверенностью сказать, что тот, кто утверждает, что лидирует Apple (тут можно подставить любое имя), наверняка пользуется продуктом этой компании. К сожалению, личное довлеет над реальностью, которая мало кому понятна и, по большому счету, интересна. Это сродни переживанию за любимую спортивную команду.

Попытаюсь в небольшом материале дать срез того, что происходит в России на рынке смартфонов, насколько хорошо он себя чувствует и чего нам ждать. Чтобы нам было, от чего отталкиваться, отмечу, что розничные продажи еженедельно составляют от 650 до 700 тысяч смартфонов. То есть в месяц на рынке продается более 2 млн устройств в разных ценовых сегментах. Если быть точным, то месячные продажи колеблются от 2.4 до 3 млн штук, причем последнее характерно для высокого сезона, например, предновогодних продаж. Сезонность постепенно уходит в прошлое, сглаживаются всплески продаж в штуках, но в деньгах сезонность хорошо заметна, так, в праздники покупают смартфоны большей стоимости, чем это происходит в течение года. В нынешнем году на это наложится также выход в декабре iPhone 12 Pro, который эту тенденцию толкнет еще выше. Но в штуках все останется ровно таким же. Что в условиях пандемии можно считать победой, рынок не упал, как во многих странах, остался в привычных параметрах.

Основными факторами, что повлияли на рынок, стало несколько событий. Первое и ключевое — это закрытие торговых центров, когда крупные игроки не могли открыть свои магазины и были вынуждены продавать товары онлайн. Многие предполагали, что жители России перейдут на режим экономии, начнут рациональнее подходить к своим покупкам. В конце февраля и начале марта все случилось ровно наоборот, продажи флагманов выросли в разы, увеличилась доля продаж в кредит и рассрочку. Сложилось два фактора: с одной стороны, крупные розничные игроки осознали, что потеряют обороты при закрытии, и запустили скидки на дорогие модели. Как обычно, отличились как операторы (МТС, «МегаФон», в меньшей степени «Билайн»), но и такой крупный игрок, как «МВидео». На бумаге рынок вырос значительно, что ставило в тупик, так как спроса со стороны потребителей в таком объеме не могло быть. Объяснение следует искать в том, что независимая розница покупала эти аппараты для дальнейшей перепродажи. Независимая розница продолжала работать в карантин, как следствие, их продажи были неплохи, так как общее число магазинов, доступных покупателям, сократилось. И это еще одна иллюстрация того, что экономика для розничных игроков может измениться при сокращении числа магазинов, сети будут вновь прибыльны. И операторы взяли курс на сокращение числа магазинов, так как содержать убыточные сети нет никакого толка. В ближайший год можно ожидать, что сокращение розницы будет примерно на 10%, при этом основной вклад внесут операторы (все, кроме «Теле2»).

При этом «МВидео» и другие крупные игроки усилили свои инвестиции в рекламу, в том числе онлайн. Что дало рост интереса к категории, а он уже поддержал продажи для всех. Удивительно, но выиграли от этого в буквальном смысле все, от небольших магазинов до крупных сетей.

Ключевым фактором на рынке становится наличие товара в России, возможность его отгрузок. Весной случились перебои с поставками китайских смартфонов, в то время как для Samsung этой проблемы не наблюдалось. И это позволило раскачать рынок, отнять долю рынка у Huawei/Honor. Процесс был постепенным, он занял несколько месяцев. Но в итоге Samsung в конце лета добивается этого, а дальше продолжает наращивать успех.

В России практически не было вертолетных денег, что раздавали населению. Тем не менее, дважды была выплачена компенсация на детей (каждая по 10 тысяч рублей). Это моментально сказалось на продажах в сегменте до 10 тысяч рублей, хотя это явление наблюдалось только в июне и июле, в августе все вернулось к обычным значениям для каждого сегмента. Всплеск продаж случился в основном за счет моделей Huawei, Honor, Redmi. Но это был краткосрочный эффект, который не продлился, своего рода бонус для рынка.

Доли производителей в России менялись динамично, так, Huawei/Honor испытывает дефицит товара, рынку нужно больше поставок, а их нет. Из-за перехода на HMS, отказа от сервисов Google модельный ряд компаний сильно сократился, что и сказалось на общих продажах. Сейчас Huawei постепенно поднимает поставки и старается отыграть свою долю. Вопрос упирается в то, насколько санкции скажутся на возможности расширять модельный ряд, поставлять то количество товара, что нужно рынку. Предсказать этот момент невозможно, так как на это влияет большая политика и решения могут изменяться очень динамично.

В Samsung есть определенная цикличность, компания теряет рыночную долю, затем включает маркетинг (в частности, трейд-ин) и, как результат, быстро набирает долю. Затем плато и повторение цикла. В данный момент доля компании растет, так как линейка является сбалансированной и интересной для покупателя, но об этом чуть позже.

Взлет Xiaomi в России связан с открытием фирменной розницы, наличие собственных магазинов (ими управляют партнеры) дает всплеск продаж, тем более что продукты востребованы, и это не только смартфоны, но и многое другое — умный дом, мелкая электроника. Также частично Xiaomi стали тем продуктом, что с легкостью замещает Huawei/Honor. В данный момент компания испытывает дефицит товара (включая серый рынок, за который сама Xiaomi не отвечает).

В Apple увеличили маркетинговые затраты, чтобы удерживать свою долю рынка, она колеблется в диапазоне от 8 до 10%, выход iPhone SE не стал палочкой-выручалочкой, роста доли рынка не произошло, модель демонстрирует слабые продажи в сегменте в 40 тысяч рублей и выше.

Давайте взглянем на доли рынка в августе 2020 года как в денежном, так и в штучном выражении.

| Доли производителей смартфонов на российском рынке, август 2020 года | ||

| Производитель | Доля рынка в штуках, % | Доля рынка в деньгах, % |

| Samsung | 33 | 34 |

| Xiaomi | 22 | 15 |

| Huawei/Honor | 20 | 13 |

| Apple | 10 | 32 |

| Источник: Mobile Research Group (c) 2020 | ||

Ключевая тенденция 2020 года — это сползание доли Apple в денежном выражении, от 38% рынка компания упала до 32%, при этом негативный тренд сохраняется. Выход iPhone 12 в виде четырех моделей может частично остановить падение доли рынка в деньгах. Но вернуть прежнюю долю не представляется возможным.

В сегменте выше 50 тысяч рублей 99% продаж занимают Apple и Samsung, на другие компании приходится оставшийся один процент, что выглядит незначительным. Никто из китайских производителей не смог проложить дорогу в сегмент флагманов, так как их восприятие совсем другое. Обратите также внимание, что как Huawei, так и Xiaomi, продают много, но средняя стоимость их смартфонов значительно ниже, чем у Samsung. И это не вопрос того, что у Samsung отлично продаются флагманы, во многом это успехи А-серии, что отлично продается в среднем сегменте. Чтобы оценить этот фактор, давайте посмотрим на десятку самых продаваемых смартфонов в России.

| Розничные продажи смартфонов на 36-й неделе на российском рынке (с 31 августа по 6 сентября 2020 года) | ||||

| Место | Модель | Штуки | Доля рынка, % | Розничная стоимость, рублей |

| 1 | Samsung Galaxy A51 64 ГБ | 31000 | 4,7 | 19 990 |

| 2 | Samsung Galaxy A10 32 ГБ | 25500 | 3,9 | 7 990 |

| 3 | Xiaomi Redmi 9A 32 ГБ | 25000 | 3,8 | 7 990 |

| 4 | Samsung Galaxy A11 32 ГБ | 21000 | 3,2 | 9 990 |

| 5 | Samsung Galaxy A01 16 ГБ | 20500 | 3,1 | 6 990 |

| 6 | Samsung Galaxy A51 128 ГБ | 18500 | 2,8 | 22 990 |

| 7 | Samsung Galaxy A31 64 ГБ | 17000 | 2,6 | 15 490 |

| 8 | Honor 9s 32 ГБ | 16500 | 2,5 | 6 990 |

| 9 | Honor 9A 64 ГБ | 16000 | 2,4 | 10490 |

| 10 | iPhone 11 128 ГБ | 15500 | 2,3 | 64 990 |

| Источник: Mobile Research Group (c) 2020 * Данные в штуках округлены | ||||

Повторяется ситуация прошлого года, когда Galaxy A50 cтал самым продаваемым смартфоном в России среди всех моделей. В этом году такой моделью стал Galaxy A51, это лучшее соотношение цена/качество среди всех аппаратов, что доказывается продажами. Обратите внимание, что модель не самая доступная, стоимость — 19 990 рублей за версию 4/64 ГБ или 22 990 рублей за версию 6/128 ГБ. Это не просто доминирующая модель в своем ценовом сегменте, это самый продаваемый смартфон в России, безусловный номер один — 7.5% рынка в среднем. Результат беспрецедентный и говорящий про то, что люди все чаще выбирают смартфоны рационально, не гонятся за минимальной стоимостью, выбирают смартфон на больший срок и с характеристиками, которые выглядят для них достаточными.

А еще посмотрите, как этот аппарат разделывает под орех тот же iPhone SE 2020 года, что стоит в два раза больше.

Из десяти самых продаваемых моделей в России шесть позиций занимает А-серия от Samsung, это порядка 20% рынка. Результат неплох, особенно учитывая, что самые бюджетные аппараты не занимают первые строчки.

Самым популярным iPhone в России сегодня является iPhone 11, причем в варианте на 128 ГБ. Это также попытка выбрать то самое соотношение цена/качество, ориентация на бренд и готовность переплачивать за него. Объем продаж этого аппарата в розничных ценах составляет чуть более миллиарда рублей в неделю (1 007 345 000 рублей, если быть точным), это сравнимо с продажами двух версий Galaxy A51 — 1 045 000 000 рублей. Но если учесть базовый вариант iPhone 11, то выручка будет на стороне Apple, тут нет никаких сомнений. Второй по популярности в России iPhone — это XR, его в неделю продают от 7 до 8 тысяч штук. Если смотреть по позиции в продажах, то он не входит даже в 20-ку самых продаваемых аппаратов. В денежном выражении он входит в двадцатку.

Короткое заключение

Про рынок смартфонов можно писать бесконечно, и в коротком материале невозможно объять необъятное. Этот текст описывает некоторые, но далеко не все тенденции, подчеркивает, что происходит. Возможно, время от времени буду давать такой взгляд на происходящее, чтобы у вас было понимание расклада сил, тех событий, что влияют на рынок. Взял за точку отсчета самые свежие данные, что были мне доступны. Но публиковать такие данные постоянно точно не буду, не ждите ежемесячных выпусков об этом. Некоторые округления и упрощения не влияют на обсуждение цифр, равно как и не меняют картины в целом.

Что еще сказать? Рынок живет и развивается, кризис на нем чувствуется, но все не так критично, как могло бы показаться внешнему наблюдателю. Надеюсь, что и у вас складывается картинка того, как живет наш рынок, после этого текста.

Источник

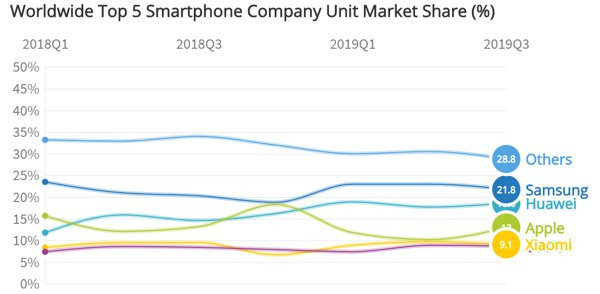

Apple стала крупнейшим в мире продавцом смартфонов с 23,4% мирового рынка

Apple стала в четвертом квартале 2020 года крупнейшим продавцом смартфонов в мире с рекордной для компании долей в 23,4%. Об этом сообщает Reuters со ссылкой на исследовательскую компанию IDC.

По данным IDC, поставки iPhone в последнем квартале прошлого года выросли на 22%, до 90,1 млн штук. Это обеспечило компании долю мирового рынка смартфонов в 23,4%. Поставки Huawei упали на 42,4% в этом же квартале до 32,3 млн, сообщила компания IDC. Apple выпустила в октябре прошлого года iPhone 12, который стал первым мобильным устройством с поддержкой стандарта связи 5G. Продажи iPhone в материковом Китае, включая Тайвань и Гонконг, выросли за квартал на 57%, отметила компания в пресс-релизе о результатах квартала.

Компания Apple в среду объявила финансовые показатели за последний квартал (закончился 26 декабря 2020 года). Доход компании составил $111,4 млрд, что на 21% больше, чем годом ранее ($91,8 млрд). Это рекордный показатель за всю историю компании, говорится в пресс-релизе Apple, сопровождающем публикацию отчетности. Чистая прибыль компании также выросла — до $28,75 млрд ($22,23 млрд в 2019 году). По данным отчетности, чистая прибыль на акцию за квартал составила $1,68, увеличившись на 35%. Международные продажи составили 64% от дохода за квартал. Рекордная прибыль зафиксирована в продажах iPhone, переносной электроники и услуг сервисов. Выручка от продаж iPhone выросла на 17%, до $ 65,6 млрд в последнем квартале. Продажи выросли на 21% для линейки Mac и на 41% для iPad. Продажам ноутбуков способствовало появление нового внутреннего чипа компании, получившего название M1, отметил глава Apple Тим Кук, пишет The Wall Street Journal. Cервисный бизнес Apple вырос на 24%.

По данным, представленным IDC, теперь распределение долей рынка по продажам смартфонов выглядит так: Apple — 23,4%; Samsung — 19,1%; Xiaomi — 11,2%; OPPO — 8,8%; Huawei — 8,4%. IDC отметила, что рынок смартфонов постепенно восстанавливается после пандемии, но в 2020 году выпущено на 4,3% меньше смартфонов, чем в 2019 году. Если тенденция последнего квартала сохранится, то уже в первой половине 2021 года рынок может компенсировать падение. Толчком к восстановлению рынка в компании назвали успешный запуск iPhone 12.

Источник

На рынке смартфонов впервые за 5 лет сменился мировой лидер

Новый лидер, прежняя стагнация

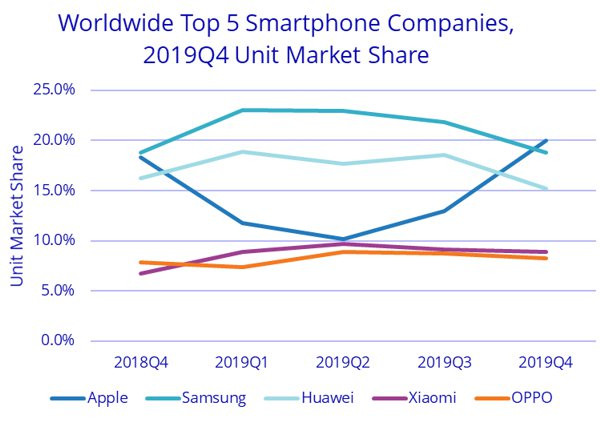

Согласно данным глобального мониторинга IDC, компания Apple по итогам IV квартала 2019 г. показала максимальные объемы продаж смартфонов в количестве 73,8 млн штук, заняв таким образом 20,0% глобального рынка и впервые за много лет сместив с первой строчки традиционного лидера – компанию Samsung.

Последний раз что-то похожее происходило на глобальном рынке смартфонов пять лет назад, когда, согласно данным Gartner, продажи смартфонов Samsung за IV квартал 2014 г. снизились до 73 млн штук, в то время как продажи смартфонов Apple выросли сразу на 49% до 74,8 млн штук.

В сумме по итогам всего 2019 г. Samsung смогла сохранить первое место с объемом поставок в 295,7 млн штук и долей рынка 21,6%. Более того, Apple с продажами 191,0 млн смартфонов и долей рынка 13,9% по итогам 2019 г. пришлось довольствоваться лишь третьим местом, уступив второе китайской Huawei с продажами 240,6 млн смартфонов и долей рынка 17,6%.

По итогам IV квартала 2019 г. поставщики отгрузили 368,8 млн смартфонов. Это на 2,9% больше, чем в предыдущем квартале, однако на 1,1% меньше, чем за аналогичный период предыдущего года. Суммарные показатели за весь 2019 г. продемонстрировали снижение глобальных продаж до 1371,0 млн смартфонов, что на 2,3% меньше, чем за 2018 г.

По мнению аналитиков IDC, вялые продажи смартфонов отчасти связаны со слабым спросом в Китае, где потребители питают надежды на скорое появление недорогих 5G-моделей на фоне увеличения покрытия сетей 5G.

«2019 стал третьим подряд годом снижения глобальных продаж, даже несмотря на появление нового рынка 5G и поставки смартфонов с новыми технологиями, включая складные модели. Четвертый квартал 2019 года оказался успешным для некоторых лидером – таких как Apple, Xiaomi и OPPO, главным образом, за счет новинок, снизив влияние слабых продаж в Китае. Xiaomi и OPPO показали хорошие результаты в Индии и набирают обороты в Западной Европе – по аналогии с успехом Huawei несколько лет назад. Apple показала хорошие результаты на рынке США, где ее рыночная доля в четвертом квартале выросла на 50%. На перспективу модели 5G – точнее, доступные смартфоны 5G, должны стать катализатором продаж 2020 года чтобы избежать продолжения трехлетнего спада», – отметил Энтони Скарселла (Anthony Scarsella, менеджер по исследованиям IDC Worldwide Quarterly Mobile Phone Tracker.

Apple

Продажи смартфонов Apple iPhone по предварительным итогам IV квартала 2019 г. достигли 73,8 млн, показав прирост 7,9% год к году. Рекордные показатели и первое место в мировом квартальном рейтинге поставщиков обеспечил высокий спрос на продукцию Apple в сезон праздников.

Наиболее высокий спрос на семейство новинок iPhone 11 показали регионы с высокой покупательской способностью – такие как США и Европа, в то время как спрос на iPhone XR оставался высоким во всем мире.

По данным самой Apple, iPhone 11 оставался самой продаваемой моделью на протяжении всех недель декабря, а три новые модели новейшей серии показали лучшие продажи в течение всего квартала. Несмотря на высокую цену iPhone 11, свое дело сделали промо-акции, доступность смартфону обеспечили многочисленные финансовые предложения по рассрочке.

По мнению аналитиков IDC, слухи о грядущем запуске нового «бюджетного» iPhone SE могут обеспечить Apple дополнительный рост доли на рынке за счет спроса на развивающихся рынках, особенно если цена будет достаточно привлекательной для покупателей с ограниченным бюджетом.

Samsung

Для Samsung, достигшей пиковых продаж в III квартале 2019 г., потеря лидерства в пользу Apple оказалась в некотором смысле неожиданностью, поскольку продажи популярной серии смартфонов Galaxy A были достаточно высоки.

| Компания | Объем поставок, IV кв. 2019, млн | Рыночная доля, IV кв. 2019 | Объем поставок, IV кв. 2018, млн | Рыночная доля, IV кв. 2018 | Динамика, год к году |

|---|---|---|---|---|---|

| Apple | 73,8 | 20,0% | 68,4 | 18,3% | 7,9% |

| Samsung | 69,4 | 18,8% | 70,3 | 18,8% | -1,2% |

| Huawei | 56,2 | 15,2% | 60,5 | 16,2% | -7,1% |

| Xiaomi | 32,8 | 8,9% | 25 | 6,7% | 31,1% |

| OPPO | 30,6 | 8,3% | 29,3 | 7,9% | 4,2% |

| Остальные | 106 | 28,7% | 119,5 | 32,0% | -11,3% |

| Всего | 368,8 | 100,0% | 373,1 | 100,0% | -1,1% |

Источник: IDC Quarterly Mobile Phone Tracker, К4 2019

В IDC считают, что замедление продаж смартфонов Samsung обусловлено меньшим числом анонсов новинок, замедлением продаж 5G-новинок на рынке Южной Кореи и слишком медленным стартом 5G на глобальном рынке.

Аналитики IDC прогнозируют рост продаж смартфонов Samsung после ожидаемого в феврале анонса новой серии Galaxy S и новой складной модели Galaxy Fold. В IDC также ожидают появления 5G-смартфонов в серии Galaxy A, более доступных по цене по сравнению с флагманскими 5G-моделями серий S и Note.

Huawei

Huawei значительно нарастила складские запасы в III квартале, что принесло ожидаемое снижение в IV квартале 2019 г., считают в IDC. Одним из ограничивающих факторов, мешающих росту рыночной доли компании, также является высокая цена на модели серии Mate 30.

| Компания | Объем поставок, 2019, млн | Рыночная доля, 2019 | Объем поставок, 2018, млн | Рыночная доля, 2018 | Динамика, год к году |

|---|---|---|---|---|---|

| Samsung | 295,7 | 21,6% | 292,2 | 20,8% | 1,2% |

| Huawei | 240,6 | 17,6% | 206 | 14,7% | 16,8% |

| Apple | 191 | 13,9% | 208,8 | 14,9% | -8,5% |

| Xiaomi | 125,6 | 9,2% | 119,1 | 8,5% | 5,5% |

| OPPO | 114,3 | 8,3% | 113,3 | 8,1% | 0,9% |

| Остальные | 403,6 | 29,4% | 463,2 | 33,0% | -12,9% |

| Всего | 1 371 | 100,0% | 1 402,6 | 100,0% | -2,3% |

Источник: IDC Quarterly Mobile Phone Tracker, К4 2019

Тем не менее, китайские партнеры по канальным продажам по-прежнему с удовольствием работают с Huawei как с наиболее раскрученным местным брендом. Однако за пределами Китая у Huawei по-прежнему проблемы. Несмотря на запуск серии Mate 30 в некоторых странах, таких как Малайзия и Сингапур, отсутствие мобильных сервисов Google по-прежнему сказывается на продажах телефонов Huawei.

«Для Huawei и дальше все будет непросто, особенно с учетом незавершившейся торговой войны и новой неопределенности из-за коронавируса в провинции Ухань, который, впрочем, потенциально может оказать неблагоприятное воздействие не только на Huawei, но и на всех игроков рынка, взаимодействующих с китайской цепочкой поставок смартфонов», – сказала Мелисса Чау (Melissa Chau), младший научный директор IDC Worldwide Mobile

Xiaomi

Международная экспансия Xiaomi ознаменовалась тем, что по итогам IV квартала 2019 г. компания второй квартал подряд оставалась крупнейшим поставщиком смартфонов в Индии. Этому способствовал рост онлайн-продаж, продолжающаяся популярность моделей Redmi 8 и Note 8, а также высокие продажи в сезон индийского праздника Дивали.

Сейчас у Xiaomi обостряется конкуренция с Realme – как в Индии, так и в Индонезии. Компания уже представила в Китае свою новинку CC9 Pro с камерой 108 МП, однако низкая маржинальность и слабая поддержка в канале пока что мешают Xiaomi приблизиться к рыночной доле Huawei.

OPPO продолжает расширение присутствия за пределами китайского рынка, и впервые за квартал компания продала на внутреннем рынке менее 50% своих смартфонов. Компания использовала серию A поддержки квартальных продаж в Китае и представила модель A11 с камерой Quad для наращивания продаж в бюджетном сегменте и присоединилась к конкурентной гонке за долю китайского рынка 5G-смартфонов с серией Reno 3.

Сдерживающими факторами OPPO оказались общее замедление рынка и активность повлияли Huawei. В Индии OPPO продолжила усиление премиального имиджа своего бренда за счет активного продвижения серии Reno в ценовой категории $400-600, где OnePlus имеет сильные позиции. В Индонезии, где OPPO планирует расширить свое производство, спрос на смартфоны Reno был низким, поскольку бренд OPPO чаще всего ассоциируется у покупателей со среднеценовым сегментом.

Источник