- Apple Pay в России: дата запуска, особенности, поддержка

- Что такое Apple Pay

- Как работает Apple Pay

- Когда Apple Pay появится в России

- Какие устройства будут поддерживать Apple Pay

- Когда появилось apple pay

- Бесконтактные технологии

- Предшественник Wallet — Passbook

- Apple Pay и Wallet

- Как создавался ApplePay — революционная система мобильных платежей

- Долгий путь ApplePay

- Нарушения в работе платежных систем изменили все

- EMV покоряет Америку, но является ли он лучшим способом оплаты?

- ApplePay: патенты посыпались один за другим

- Как ApplePay считывает платежную карту?

- Как ApplePay работает в магазинах

- Как ApplePay работает внутри приложений

- Apple: Посредник при проведении платежей

- Это только начало, ApplePay еще себя покажет

- Это просто работает: Магия ApplePay

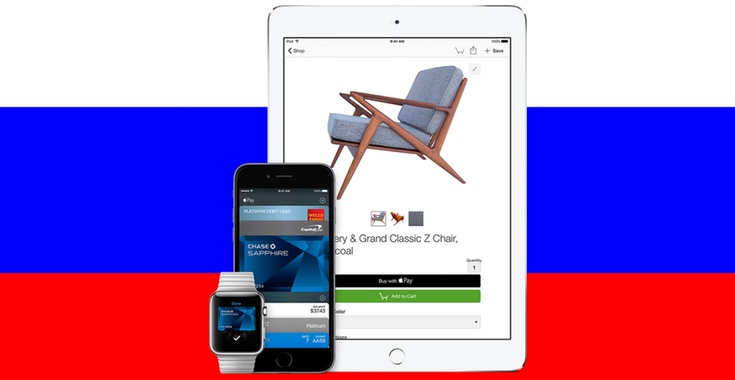

Apple Pay в России: дата запуска, особенности, поддержка

Банковские карточки уже давно начали вытеснять наличные, благодаря удобству и безопасности. А с недавнего времени на смену пластику приходят еще более удобные платежи с помощью смартфона. Системы Android Pay, Apple Pay, Samsung Pay, и приложения с поддержкой NFC позволяют совершать оплату касанием терминала смартфоном и даже смарт-часами. Важнее всего то, что мобильные технологии превосходят обычный пластик по скорости и удобству использования, а главное — безопасности. Благодаря сканерам отпечатков, сложным паролям и отсутствию необходимости передавать устройство в третьи руки исключаются многие сценарии мошенничества, возможные с обычными банковскими картами.

Что такое Apple Pay

Как работает Apple Pay

Когда Apple Pay появится в России

Какие устройства будут поддерживать Apple Pay

Использовать платежную систему смогут владельцы всех мобильных устройств со сканером отпечатков пальцев Touch ID. iPhone и Apple Watch с модулем NFC позволяет расплачиваться как в интернете, так и на терминалах с бесконтактной оплатой, тогда как владельцы iPad и компьютеров Mac смогут использовать Apple Pay только для оплаты покупок в сети.

— iPhone 6

— iPhone 6 Plus

— iPhone 6s

— iPhone 6s Plus

— iPhone SE

— iPhone 7

— iPhone 7 Plus

— Apple Watch

— Apple Watch 2

— iPad mini

— iPad Air

— iPad Pro

— Компьютеры под управлением macOS Sierra

А как вы относитесь к запуску Apple Pay в России? Планируете расплачиваться с помощью этой платежной системы, или предпочтете и дальше использовать обычные банковские карты?

Источник

Когда появилось apple pay

В 2010х годах смартфоны незаметно заняли прочное место в нашей жизни.

Функции телефона объединились с функциями других устройств — карманного компьютера, фотокамеры, музыкального плейера, навигатора, калькулятора, кошелька, справочника валют и погоды, даже фонарика.

Мессенджеры и социальные сети перекочевали с компьютеров в смартфоны.

Торговые компании, сервисы аналитики сайтов, поисковые системы дают нам устойчивые данные, что люди все больше и больше покупают, заходят на сайты, ищут информацию со своих смартфонов.

Бесконтактные технологии

С появлением технологии NFC (Near-field-Communication, технология беспроводной передачи данных малого радиуса действия) лидеры рынка Интернет и телекоммуникаций, главным образом американские (Google, Square, PayPal, Verizon, AT&T) начали пытаться перенести в смартфон функции кошелька — чтобы в телефоне можно было хранить банковские карты, дисконтные карты, билеты, и другие документы или цифровые носители.

На российском рынке с идеей кошелька выступали компании Qiwi, Yandex и другие.

Но ни одна из этих компаний не смогла предложить рынку продукт, отвечающий требованиям безопасности и увеличения скорости обслуживания покупателей.

В целом рынок электронной коммерции в 2014 году оценивался в 15 триллионов долларов и прогнозировался многократный рост, на который очень хотелось попасть другим игрокам. Аналитики прогнозировали взрывной рост электронных и мобильных платежей. Требовалось провести большую работу по координации между различными компаниями, интересы которых не всегда совпадали, чтобы удовлетворить растущий спрос.

Между компаниями, представленными разработчиками смартфонов, сотовыми операторами, банками, производителями эквайринговых терминалов, в рамках ассоциации GSMA происходили консультации, которые привели в 2012 году к появлению Дорожной карты по созданию инфраструктуры (экосистемы NFC) для обслуживания платежей с использованием бесконтактной технологии, интегрированной в смартфон.

Также появилось понимание того, что из себя должен представлять мобильный кошелек, Wallet для конечного пользователя.

Предшественник Wallet — Passbook

В 2012 году компания Apple анонсировала приложение Passbook, основной идеей которого было хранение дисконтных карт, купонов, посадочных талонов, билетов, студенческих билетов в одной программе. То есть той информации, которая обычно была записана на кусочке пластика, картонном носителе или обычной бумаге.

Преимуществами Passbook было использование нестандартного дизайна, наличие различных способов распространения карт, использование Push уведомлений при изменении данных на картах.

Apple Pay и Wallet

В 2014 году Apple анонсировала сервис бесконтактной оплаты при помощи смартофона, получивший название Apple Pay.

Пользователи смарфтонов Apple получили возможность привязать банковские карты к смартфону и оплачивать покупки одним касанием пальца, поднеся телефон к платежному терминалу, или в мобильных приложениях, без необходимости вводить пин код.

В октябре 2014 года сервис был запущен в США.

К слову сказать, эксперты скептически оценивали шансы на успех Apple с продуктом Wallet.

Пользователи Passbook, обновившие операционную систему iOs, обнаружили, что их приложение стало называться Wallet.

В интерфейсе приложения появились кнопки для добавления банковских карт.

В Россию Apple Pay пришел осенью 2016 года. Вместе с этим в России вступил в закон, обязывающий торговые предприятия предоставлять плательщикам возможность безналичной оплаты. активизировались банки, предлагающие услуги торгового эквайринга.

На текущий момент во многих магазинах, торговых сетях, вы можете рассчитаться за товары и услуги, с использованием бесконтактной системы оплаты. Apple смогла убедить всех заинтересованных участников рынка в успехе своего продукта. Следом за Apple системы бесконтактной оплаты запустили Google, Samsung и Microsoft.

Российские компании внедряют электронные карты Apple Wallet в свой бизнес. На текущий момент вы можете установить карты Wallet Аэрофлот, S7, Связной, Росгосстрах и многих других компаний. Для добавления карт в Wallet запустите мобильные приложения или посетите сайты этих компаний.

Источник

Как создавался ApplePay — революционная система мобильных платежей

Долгий путь ApplePay

Об ApplePay много всего будет написано и сказано. Даже многие проницательные эксперты будут предполагать, что Apple потребовалось год или около того, чтобы создать эту новую платежную систему. Сказать по правде, на самом деле это была настоящая Одиссея, которая охватила почти целое десятилетие. Со стороны Apple было действительно мастерством ведения переговоров не пытаться влезть в конкурентную среду представителей платежных систем, не бороться с ними, а сотрудничать.

Да, для Apple и платежей это был очень длинный путь, который начался всего через несколько месяцев после объявления о выходе первого iPhone. Apple предпочли медленно, но верно идти к тому, что впоследствии станет функцией, которая позволит устройствам на базе iOS продвинуться намного дальше всех конкурентов. Первые патентные заявки, которые были непосредственно связаны с платежной системой, начали появляться в 2008 году, и при этом, они были ни для кого не очевидны вплоть до последних нескольких недель. Даже за несколько дней до того, как Apple выпустил iPhone, можно было увидеть основу для будущих сканеров отпечатков пальцев и других систем безопасности.

Apple очень рано поняли, что если ты хочешь пользоваться мобильным кошельком, он должен быть максимально защищенным. Результатом этой идеи стала технология TouchID, фундамент для которой был заложен на этапе покупки AuthenTec. Безопасность также была повышена с помощью ARM-процессора устройств на базе iOS. Это было достигнуто посредством использования TrustZone/SecurCore ARM, разработанного специально для защиты финансовых данных. Apple разработали Secure Enclave на его основе.

Нарушения в работе платежных систем изменили все

Утечка данных обладателей карт из розничной сети Target стала поворотным моментом в индустрии платежных карт. До этого момента у членов платежной экосистемы была очень небольшая мотивация, чтобы изменить способ обработки платежных карт. С 1970-х годов эра магнитных полос представляла собой основную систему, используемую в США – десятки стартапов за последние два десятилетия потратили миллиарды долларов, пытаясь «разрушить» эту систему, но все безрезультатно. Но утечка данных из Target все изменила: огромное количество номеров карт было украдено у 5 топовых ритейлеров, и это привлекло внимание государственных регулирующих органов. Я утверждал еще 10 января 2014 года, что компании, выпускающие платежные карты, начнут поддерживать новые технологии, чтобы обеспечивать более высокий уровень безопасности. Я сказал следующее:

«Secure Enclave и Touch ID Apple появляются как в кино

Словно бы в начале эффектного фильма, Apple представил полностью зашифрованный кошелек под названием iPhone. В новых айфонах используются Secure Enclave, iCloud Keychain и Touch ID, чтобы сделать iPhone и iWallet, который уже на подходе, достаточно надежным решением многих вышеперечисленных проблем. К концу 2014 года мы увидим результат почти десятилетней работы Apple – первый настоящий, полезный и безопасный мобильный кошелек», — январь, 2014

EMV покоряет Америку, но является ли он лучшим способом оплаты?

Это подготовило почву для крупнейшего изменения в истории, касающегося терминалов для оплаты картой. Visa и MasterCard предложили EMV-стандарт, используемый в других частях мира, чтобы он стал заменой магнитной полосе на платежной карте. Разница в том, что в Штатах не нужно будет вводить PIN-код. Скрытая в большинстве последних EMV стандартов система называется Wireless EMV. Wireless EMV – это NFC (технология беспроводной высокочастотной связи) под любым другим именем и с некоторыми расширениями. Я думаю, что и NFC, и Wireless EMV воспользовались этим методом. Первый сдвиг затронул масштабных ритейлеров в США в 2013 году, и это вновь происходит сегодня. Для подавляющего большинства продавцов в США эти обновления будут или бесплатными, или очень дешевыми. Почти в каждом терминале для новой платежной карты, расположенном в США, конечно, EMV – ключевая часть устройства, хотя, большинство включают в себя NFC. Причины просты, но их достаточно много. Использование EMV почти всегда займет больше времени, чем провести карту через терминал. Но что еще хуже, в самом безопасном режиме EMV требует PIN-код – это может добавить более 45 секунд к времени транзакции, которая до этого осуществлялась за несколько секунд.

Существуют и другие проблемы, связанные с EMV, к примеру, ничего не сделано для обнаружения причины утечки данных из Target. Система EMV не шифрует данные, когда они отправляются с карты в торговую платежную систему. Единственным способом изменить это является использование одноразовых паролей и шифрования всех данных от начала и до конца. Это значит, что данные платежной карты шифруются в процессе передачи через все платежные системы, поэтому пытаться взломать их каким угодно способом бесполезно. Таким образом, EMV не предоставили достаточно удовлетворяющего решения того, какова была реальная проблема с массовыми утечками данных платежной карты.

Apple же разработали красивое решение. Путем сохранения безопасности платежной карты в iOS-устройстве внутри Secure Element и считывания данных с карты исключительно в зашифрованном виде, три глобальных проблемы розничных платежей полностью решаются:

• Платежные карты всегда находятся в полной безопасности

• Вечный срок действия карты

• Осуществить транзакцию новым способом быстрее, чем провести карту сквозь терминал

ApplePay: патенты посыпались один за другим

Система была основана на более чем 50 патентах и патентных заявках, и было очевидно, что Apple будет использовать NFC технологию в качестве основы для собственной системы розничных платежей. Однако сначала нужно было договориться о способе, с помощью которого Secure Element, контролирующийся операторами сотовой связи, будет заменен на систему ApplePay.

Это позволило Apple, а не операторам, контролировать судьбу ApplePay. Этот метод был одобрен, в том числе письменно, Visa и MasterCard и получил название Host Card Emulation и Tokenization. Эти системы представляют собой основу того, как работает ApplePay. Изначально эта система имела отношение только к NFC, но Apple расширила варианты ее использования для покупки приложений.

Особенности ApplePay: номера аккаунтов, предназначенные исключительно для устройств, хранятся в системе Secure Element, код для платежа – одноразовый, код безопасности – динамический.

Apple показали себя мастерами ведения переговоров, общаясь с разработчиками каждого элемента существующей платежной системы. Так же успешно Apple провели переговоры с компаниями звукозаписи, кино- и теле-индустрии, книжной индустрии (не так успешно), сотовыми операторами, представителями автомобильной промышленности и компаниями по автоматизации домов. Apple пришлось работать с:

• MasterCard, American Express, Discover, UnionPay

• Ведущими банками

• Топ-компаниями, разрабатывающими процессоры

• Топ-компаниями, выпускающими платежные карты

• Топ-компаниями, производящими терминалы оплаты

• Топ-ритейлерами

• Топ-разработчиками приложений

На что Apple обращали внимание слушателей:

— Безопасность

— Анонимность

— Apple не знает, что вы купили

— Apple не знает, где вы это купили

— Apple не знает, сколько вы заплатили за это

— Кассир не видит вашего имени

Как ApplePay считывает платежную карту?

Загрузка платежной карты – простой процесс. Вы можете зарегистрировать платежную карту в iTunes или просто сфотографировать карту, и она будет зашифрована в элемент безопасности. Apple верифицирует, что ваша карточка действительна, и именно вы являетесь авторизованным пользователем. На данный момент 85% американских платежных карт совместимы с Host Card Emulation/Secure Element, которые использует Apple. Остальные тоже скоро смогут это сделать.

Как ApplePay работает в магазинах

С точки зрения пользователя: вы заходите в магазин, в котором используется обновленная ApplePay NFC-система (это незначительное обновление для любого продавца – стоимость будет либо очень маленькой, либо нулевой). Для того, чтобы совершить покупку с помощью iPhone 6, нужно:

1. Прийти в магазин за покупками и выбрать товар

2. Подойди к кассе

3. Взять iPhone и провести им над считывающим устройством NFC

4. Подтвердить основную карту, выбранную вами по умолчанию, на Passbook-экране, или выбрать другую карту

5. Нажать пальцем на TouchID

6. Оплата завершена

Операция происходит мгновенно, Passbook выдает вам квитанцию. Это будет гораздо быстрее, чем провести картой через терминал или в будущем использовать клиентский EMV-терминал, распознающий лица. В Apple Watch будет приложение Passbook и возможность выбора нескольких платежных карт, несмотря на то, что там не будет TouhId, будут использоваться уникальные биометрические данные для верификации пользователя. ApplePay предлагает клиентам:

• Безопасность: карты одноразового использования невозможно украсть.

• Скорость: нужно приложить совсем немного усилий для того, чтобы провести Apple Watch или iPhone перед терминалом.

• Эффективность: все ваши карты хранятся на одном устройстве, и ваш кошелек будет тоньше.

С точки зрения продавца: операция проходит через традиционные платежные системы и не требует никаких новых контрактов или соглашений – все просто работает. Считается, что «карта предъявляется в момент покупки». Это важно, поскольку все другие операции с помощью мобильного кошелька стоили бы продавцу большего количества денег после того, как стартапы, занимающиеся электронными платежами, перестали приносить доход. Таким образом, все, что нужно сделать продавцу, это установить NFC-обновление. ApplePay предлагает продавцам:

• Безопасность: они больше не несут ответственности за кражу данных с любой платежной карты

• Скорость: процесс будет проходить быстрее, так как будет меньше задержек

• Эффективность: продавцам больше не нужно будет спрашивать ID, так как это не будет разрешено

С точки зрения Apple: Apple предоставляет полезный сервис хранения платежных карт в максимально безопасной системе, интегрированной в мобильный кошелек. Это сделает Apple центром вселенной по части инноваций в платежной системе и позволит использовать этот сервис в будущем в полной мере.

Как ApplePay работает внутри приложений

Другой аспект ApplePay — работа в приложениях. Apple создали API, который позволяет ритейлерам получать одноразовый номер карты очень безопасным способом, а также с возможностью передавать демографическую информацию с разрешения пользователя, включая адрес. Таким образом, с помощью одного прикосновения Apple завершит транзакцию и позволит вам двигаться дальше. Stripe был ценным партнером Apple и получил ранний доступ к системе ApplePay. В результате Stripe создал удобный и красивый API, который позволяет разработчикам приложений получить быстрый и легкий доступ к ApplePay.

На этом Apple не остановились: они открывают этот API для всех разработчиков и платежных способов, и я предсказываю, что он превратится в основной способ оплаты внутри приложений.

— Авторизация одним прикосновением

— Не нужно вводить номер карты

— Не нужно вбивать адрес

— Никакая информация о карте не передается продавцу

В случае с Target, взятом для примера, покупатель просто совершает покупки как обычно. Когда они готовы оплатить, владельцу карты нужно просто нажать TouchID, чтобы завершить операцию.

В случае с OpenTable, Apple Pay позволяет оплатить заказанную еду простым нажатием на TouchID. Нет необходимости предоставлять какие-либо платежные карты после приема пищи.

Apple: Посредник при проведении платежей

Прелесть в том, что Apple не требует ритейлера сменить провайдера, предоставляющего транзитный счет для продавца, и существующие системы работают также как и раньше. Это сильно контрастирует с моделью прерывания операции, которая используется практически в каждом стартапе, занимающимся платежами. Стратегия Apple в том, чтобы работать совместно с другими участниками платежной инфраструктуры, а не конкурировать с ними – это единственная причина успеха Apple в этом деле, а вовсе не ее размеры. Если бы Apple подходили к этой проблеме с намерением овладеть «обеими сторонами совершения транзакции», как это делают большинство платежных компаний, то они бы столкнулись с серьезным сопротивлением.

Apple не обрабатывает платежи, Apple не выпускает платежные карты, Apple будет всего лишь посредником в существующей системе, которая в ходе его работы заметно улучшится. Apple будет надежно хранить данные о платежной карте, зашифрует их, используя различные технологии, чтобы безопасно передавать их в ходе транзакции.

Все это началось с анонса IPhone 5s, когда Apple впервые провели встречи с банками, а также представителями компаний Visa и Mastercard. Они хотели представить новый способ осуществлять мобильные платежи, который был бы намного более безопасным, чем любой другой метод в истории. Кроме того, они также хотели запросить снижение общей стоимости проведения транзакции. Наконец, они просили о льготах, а также о доле в будущих прибылях банка-эмитента платежной карты за создание метода.

В сумме все это было грандиозной задачей, ведь Apple нуждался в получении одобрения множества участников. Они должны были убедить банки-эмитенты платежных карт, что поддержать новые методы Apple — в их интересах по многим причинам. Большинство не понимает, что около 85% средств, которые держатель карты платит за проведение операции, отправятся прямо обратно в банк, который выпустил платежную карту. Apple нужно было добиться согласия десяти лучших банков зарабатывать меньше денег, чтобы предложить что-то Apple за технологию, которой компания их обеспечит. Кроме того, Apple нужно было убедить Visa и MasterCard, но это была самая легкая часть дела. За всю эту работу Apple получит долю сборов, получаемых платежными системами. При этом, обе стороны транзакции не будут платить больше ничего за использование системы ApplePay.

Apple получает доход в виде доли транзакционных сборов банка-эмитента платежной карты. Ни продавец, ни потребитель при этом не замечают никакого повышения стоимости. Продавец может выбрать любого провайдера.

Это только начало, ApplePay еще себя покажет

Система ApplePay, которую мы увидели 9 сентября 2014 года – это не ApplePay, которую мы увидим через год или больше. ApplePay похожа на iPhone 1 – и это только первый шаг в значительно более длинном путешествии Apple и платежей в целом. Я уверен, что желание не пытаться заставить торговцев менять торговый счет, а также ритейлеров не изменять их системы или процессы, которые они уже выстроили, станет основой успеха. Мы увидим презентации новых дополнений от Apple, которые будут взаимодействовать с пользователями еще лучше, ведь Apple начинает интегрировать ApplePay в POS-системы ритейлеров. Этот процесс также будет включать передачу данных пользователю ApplePay, которые будут основаны на транзакции внутри реальной и эффективной системы получения квитанции.

Мы также станем свидетелями введения iBeacon’ов, которые будут использоваться совместно с ApplePay. Это будет огромный следующий шаг для ApplePay, который станет также и огромным шагом на пути к ApplePay 2.

Чтобы достичь успеха, ApplePay было нужно признание широкого круга продавцов, и я на 100% уверен, что эта часть пути к ApplePay была наилучшей. Скоро мы узнаем, чего ждать дальше!

Это просто работает: Магия ApplePay

Типичные пользователи iPhone или Apple Watch смогут испытать на себе то, что многие называют магией Apple. Это все будет работать, и от вас будет требоваться меньше, чем просто провести платежной картой сквозь терминал.

Когда Apple закончит добавление новых возможностей в эту систему, большинство людей уже не захочет использовать какой-либо другой способ оплаты. Я думаю, ApplePay станет эксклюзивным дополнением к новым устройствам на базе iOS, таким как белые наушники Apple были для iPod и iPhone 1. Это послужит явным признаком того, что вы стали новым пользователем Apple iWallet. Конечно же, это приведет к тому, что Apple iWallet станет показателем престижа и высокого статуса, и это не случайно. Вскоре мы увидим, что этот интересный способ оплаты станет практически культовым за несколько следующих месяцев.

Я всегда говорил, что в случае с мобильными кошельками мы все будем голосовать рублем в буквальном смысле этого слова. Нам нужна была причина, чтобы мы захотели использовать новый способ оплаты. Мне кажется ApplePay – это первая система, способная начать настоящую эволюцию платежей. С ApplePay компания Apple сможет навсегда изменить способ оплаты товаров и услуг. Будет все меньше причин показывать свою платежную карту. Ваше устройство на iOS позаботится обо всем, и это сработает.

Источник