- Стоп Лосс и Тейк Профит что это такое | Инструкция | Полный разбор

- Что такое стоп лосс

- Как установить стоп лосс

- Как установит стоп лосс в квике (QUIK)

- Как установит стоп лосс в MT4

- Как передвигать стоп лосс

- Как войти в позицию с помощью стоп лосса

- Трейлинг стоп

- Тейк Профит что это такое

- Как установить тейк профит

- Как установит тейк профит в квике (QUIK)

- Как установит тейк профит в MT4

- Соотношение Стоп Лосса и Тейк Профита

- Спред и стоп-заявки в QUIK

- Можно ли уменьшить спред

- Как выбрать брокера с наименьшим спредом

- Что такое защитный спред в торговом терминале

- Как выставить Take profit в QUIK

- Как выставить стоп-заявки в QUIK на примере Stop loss

- Как быстро выставить стоп-заявку

Стоп Лосс и Тейк Профит что это такое | Инструкция | Полный разбор

Что такое стоп лосс

Как я уже сказал, стоп лосс нужен трейдеру, для ограничения возможных убытков, в том случае, если цена пойдет не в его сторону. Его размер составляет ту сумму, которой вы готовы рискнуть ради вероятной прибыли. Давайте разберем на примере. Допустим, вы купили 5 лотов любой валютной пары, для того чтобы ее закрыть, вам эти пять лотов нужно продать. У вас есть два выхода: продать 5 лотов по тейк профиту (то есть когда цена будет выше вашей точки входа), либо по стоп лоссу с убытком (когда цена будет ниже вашей точки входа). Стоп лосс — это важнейший элемент в торговом процессе каждого разумного трейдера. Без стоп лосса, контроль за убытками становится практический не возможен.

Как установить стоп лосс

Для лонговой и шоротовой позиции, стоп лоссы устанавливаются в противоположных сторонах относительно точки входа. Например, предположим, что вы купили 10 акций по цене в 50р, в таком случае стоп лосс нужно будет установить ниже точки входа (50р), допустим на уровень 45р. В случае реализации неблагополучного сценария, при достижении ценой уровня 45р, будет выставлена рыночная заявка на продажу.

А в случае если вы продадите, например, те же 10 акций, по цене в 50р, стоп лосс нужно будет устанавливать выше точки входа в рынок. Пусть для примера это будет цена в 55р за акцию. В том случае, если цена двинется против вас и достигнет отметки в 55р, сработает стоп лосс и автоматически по этой цене выставится рыночная заявка на покупку.

Как установит стоп лосс в квике (QUIK)

Для того чтобы установить стоп лосс, в терминале QUIK, нужно кликнуть по значку в виде поднятых пальцев с буквой S.

Как установит стоп лосс в MT4

Для начала, вам нужно открыть окно выставления заявок нажав «Новая заявка» в верхнем меню. Затем, в появившемся окне, в поле Стоп Лосс установить стоп лосс на расстоянии от входа в рынок. При выборе его размера, нужно исходить из правил торговой стратегии и риск менеджмента.

Как передвигать стоп лосс

Вообще делать этого не рекомендуется, особенно новичкам, так как это может негативно сказаться на торговых результатах из за нарушения правил риск-менеджмента и торговой системы. Но, бывают моменты когда сделать это необходимо. Передвинуть стоп лосс очень просто, вам нужно навести мышь на линию которой отмечено расположение стоп лосса на графике, зажать левую кнопку мыши и потянуть стоп в нужную сторону.

Как войти в позицию с помощью стоп лосса

Большая часть трейдеров знает, что для прибыльной игры на Forex необходимо устанавливать стоп лоссы, но далеко не все ими пользуются. Кроме того, следует понимать причины их применения, основные из которых мы здесь опишем. Главное тут не перепутать: если вы открываете сделку на покупку, то стоп лосс нужно расположить ниже точки входа, а если вы открываете сделку на продажу, то стоп лосс устанавливается выше точки входа.

Трейлинг стоп

Одна из очень интересных разновидностей стоп лосс. Данный тип стоп лосса, автоматически, подтягивается вслед за ценой через определенный шаг. Чаще всего используется для трендовых стратегий, так как позволяет выжать максимум из движения. Из минусов можно отметить тот факт, что такой стоп лосс за частую может выбить случайный рыночный шум. По этому некоторые трейдеры выходят из позиции по частям. То есть по трейлинг стопу закрывается лиш часть позиции.

Правильное отношение к стоп лоссу

• Стоп лоссы позволяют держать под контролем убытки

Stop loss дает возможность контролировать величину убытка в каждой отдельной сделке, а также исключает потерю всего депозита. Контроль над убытками позволяет трейдеру в конечном итоге получать прибыль, поскольку сохраненный рубль равняется заработанному рублю. Так что если вы желаете закрепиться в этом бизнесе, необходимо с особым вниманием относится к контролю убытков, то есть уметь эффективно использовать стоп лоссы.

Перед тем как войти в сделку и поставить стоп лосс, очень важно понимать, что размер вашего стопа это та сумма которую вам не жалко потерять на рынке. Вы должны быть морально готовы к тому, что стоп лосс сработает и это никак не должно отразится на вашем эмоциональном равновесии. Надейтесь на лучшее, но готовьтесь к худшему.

• Стоп лоссы снимают эмоциональное напряжение

Не надо волноваться о сохранности депозита, если вы открыли позицию со стоп лоссом. После этого можно даже на время забыть про торговый терминал, а не сидеть постоянно у монитора и наблюдать за плавающей прибылью или убытком. Стоп-ордер — это ваше согласие на возможный убыток, потому все, что вы были в силах сделать, вы уже сделали. Остается лишь ждать финансового результата.

• Стоп лоссы показывают, что анализ рыночной ситуации был проведен неверно

Сработавший стоп лосс — это индикатор того, что ваш прогноз или анализ оказались ошибочными, поскольку ситуация развивается не так, как вы рассчитывали. Не нужно совершать операцию в том направлении, по какому была произведена убыточная сделка. Stop loss показал, что ваш прогноз не совпадает с трендом рынка и следует менять свое мнение о ситуации как можно быстрее, чтобы иметь возможность получить доход.

• Стоп лоссы позволяют войти в рынок по более выгодной котировке

При входе в сделку необходимо ориентироваться на размер стоп лосса, а не на объем возможной прибыли. Стоп-ордер должен ставиться на логически обоснованном уровне, чтобы при его срабатывании однозначно понимать, что анализ ситуации на валютном рынке оказался неправильным. Нужно открыть позицию по минимальной цене, дабы размер стоп лосса оказался небольшим. Потому при совершении сделки нужно учитывать уровень стоп лосса. Когда он оказывается большим и не отвечает требованиям вашего риск-менеджмента и мани-менеджмента, то стоит отказаться от этой сделки и ждать очередного хорошего торгового сигнала.

Тейк Профит что это такое

Если стоп лосс нужен для фиксации убытков, то тейк профит нужен для фиксации прибыли. Тейк профит представляет собой ордер на закрытие позиции с прибылью, в том случае если цена двинулась в выбранную трейдером сторону. От размера тейк профита зависит потенциальная доходность сделки.

Как установить тейк профит

Тейк профит устанавливается зеркально относительно стоп лосс. Если вы открыли сделку на покупку, то тейк профит нужно устанавливать выше точки входа в рынок. Если у вас открыта сделка на продажу то тейк профит нужно ставить ниже точки входа.

Как установит тейк профит в квике (QUIK)

В терминале квик тейк профит можно двумя способами:

Через стакан предварительно настроив возможность быстрой установки и снятия заявки

И непосредственно на графике

Как установит тейк профит в MT4

Делается это в том же окне. Только в место поля установки стоп лосса вам нужно откорректировать поле установки тейк профита. Еще более простой способ установить и стоп лосс и тейк профит это после исполнения заявки потянуть за линию отмечающую точку входа в рынок. Если вы совершили сделку на покупку, то потянув линию в верх у вас выставится тейк профит, а потянув вниз стоп лосс. Для сделки на продажу все наоборот.

Соотношение Стоп Лосса и Тейк Профита

Для разных стратегий подойдет различное соотношение стоп лосса к тейк профиту. Основные вариации представлены на рисунке ниже.

Соотношение 1 к 3

Данное соотношение тейк профита и стоп лосса, подойдет для трендовых стратегий. В данном случае «ловить» стоп лоссы, вы будете чаще, но за сечет того, что в случае взятия тейка, вы отобьете сразу 3 стопа. Получается, для того чтобы стратегия давала прибыль, вам нужно иметь 30 прибыльных сделок из 100.

Соотношение 1 к 2

Стоп лоссы будут срабатывать реже, но соответственно и прибыль в случае удачной сделки будет ниже. Минимальное количество прибыльных сделок при данном соотношении стоп лосса и тейка: 40 из 100.

Соотношение 1 к 1

В данном случае, для получения положительного математического ожидания, вам необходимо иметь даже крайне малый перевес в положительных сделках, если количество положительных сделок 55 из 100 то вы уже будете зарабатывать. (не стоит забывать о комиссии)

Соотношение 2 к 1

По идее, тейк, должен будет срабатывать даже чаще чем стоп. Сам по себе перевес в положительных сделках, будет больше, но стоит помнить что в случае срабатывания стоп лосса, вы получите двойной убыток. При данном соотношении 60 сделок из 100 должны быть прибыльны.

Источник

Спред и стоп-заявки в QUIK

Понятие спреда — одно из ключевых для тех, кто хочет зарабатывать на бирже. Это слово происходит от английского spread, то есть «разница» или «распространяться». Спред — это разница между ценой продажи актива и ценой его покупки в один момент времени. Разберемся с тем, что такое спред в торговле, откуда он берется и как его использовать на примере стоп-заявок в терминале QUIK.

Можно ли уменьшить спред

Каждый трейдер должен стремиться к снижению издержек, а спред — одна из них. Как его уменьшить? Один из вариантов — выбрать брокера с подходящими для вас условиями.

Сразу оговоримся — совсем без спреда нельзя, брокеры тоже люди и хотят зарабатывать. Но чтобы их заработок не мешал вашему, нужно понимать, как строится спред. Выделяют три его типа:

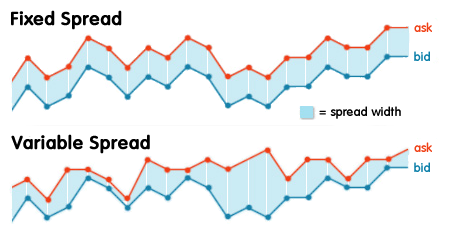

- фиксированный (Fixed). Этот спред постоянен вне зависимости от условий рынка;

- условно-фиксированный (или спред с расширением). Размер спреда формально фиксирован, но он может измениться в одностороннем порядке — просто по желанию брокера;

- плавающий (Varible). Размер спреда зависит от акции и ситуации на рынке, в частности от объемов конкретного актива, выставленных на продажу. Более наглядно разницу между фиксированным и плавающим спредом вы можете увидеть на иллюстрации.

На практике брокерами чаще применяется последний вид спреда. Иногда брокеры предлагают условно-фиксированный спред — лучше держаться от них подальше, потому что такой спред на бирже будет работать против вас и увеличиваться в самый неподходящий момент. Несмотря на то, что условия полуфиксированного спреда могут казаться более выгодными, не стоит работать с такими брокерами. Фиксированный спред подходит лишь для торговли краткосрочными позициями, и то не всегда оказывается выгодным.

Размер плавающего спреда зависит от ситуации на рынке. Чем меньше активность по заданной позиции, тем выше будет спред. Поэтому для его уменьшения стоит торговать в периоды оптимальной активности.

Как выбрать брокера с наименьшим спредом

Вы могли видеть предложения брокеров с «нулевым» спредом. Такие брокерские компании существуют и зачастую не являются мошенниками — отсутствие спреда представляет собой лишь рекламный ход. Брокер просто будет зарабатывать по-другому — с помощью увеличенной комиссии или других сборов. Выгодна ли такая стратегия лично вам — решайте сами.

Чтобы определиться, спред какого брокера вам выгоднее, обращайте внимание:

- на минимальный спред. Некоторые брокерские компании называют его «обычным», хотя это не совсем верный термин — обычный спред значительно выше минимального;

- границы спреда. Мало какие конторы указывают жесткие границы, в пределах которых может колебаться спред. Если они есть — это большой плюс;

- формулировки ситуаций, когда брокер может вмешаться и изменить размер спреда. Как правило, они очень размытые, но если вы видите в условиях брокера четкое определение такой рыночной ситуации — это хорошо;

- наличие посредников. Тут все просто — чем больше организаций стоит между брокером и биржей, тем выше будут стоить его услуги для вас. Это отразится и на размере спреда.

Что такое защитный спред в торговом терминале

Защитный спред, в отличие от спреда обычного, определяется не брокером, а трейдером. Защитный спред на бирже — это снижение цены продажи или завышение цены покупки таким образом, чтобы ваше предложение автоматически становилось самым выгодным на рынке. В терминале (например, QUIK) он неотделим от понятия стоп-заявки, поэтому быстренько обозначим и его.

Стоп-заявка — это лимитированная заявка, которая создается заранее и содержит некоторые условия, при наступлении которых она передается на биржу. Один из видов стоп-заявок — это тейк-профит. Заявка тейк-профит — это приказ терминалу закрыть сделку при достижении определенного уровня прибыли для трейдера. Например, вы купили акции некой компании по цене 2300 рублей. Вы ожидаете, что котировки поднимутся до 2400 рублей, и в этот момент хотите продать свои акции и получить прибыль. Но сидеть круглыми сутками у монитора и проверять текущие цены — это слишком энергозатратно. Так что вы устанавливаете в торговом терминале тейк-профит, равный 2400, и идете по своим делам. Когда цены на акции поднимутся до этого уровня, терминал автоматически закроет сделку. Это же работает и для покупки — если вы ожидаете снижения цены, вы можете указать более низкую стоимость актива, нежели текущую, в своей заявке тейк-профит, и система сама купит акции, когда они перейдут эту границу.

Чтобы лучше прогнозировать движение цен, советую ознакомиться со статьей: «Индикатор Moving Average«.

При чем же здесь спред? А вот при чем: защитный спред устанавливает опережающее отклонение цены — он действует на предупреждение и позволяет сделать заявку более выполнимой и быстро закрывающейся. Когда условие стоп-заявки исполняется, терминал предлагает рынку ваш актив (будь то акция или деньги) чуть выгоднее, чем конкуренты. Так вы обеспечиваете себе большую вероятность моментального закрытия сделки.

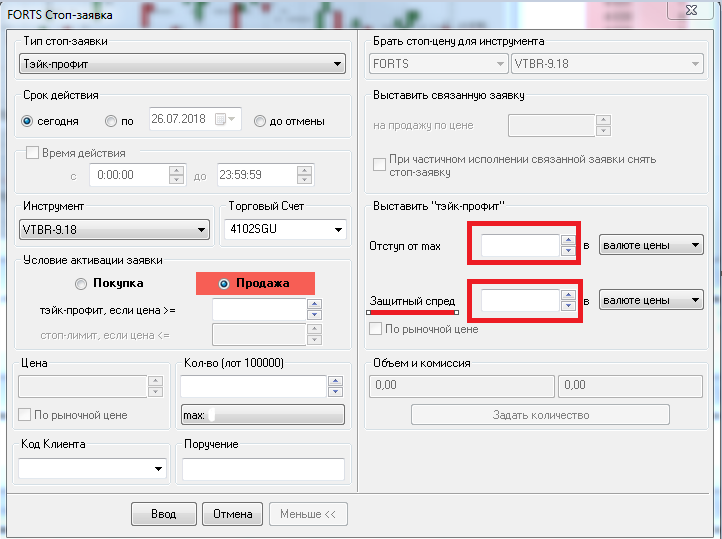

Как выставить Take profit в QUIK

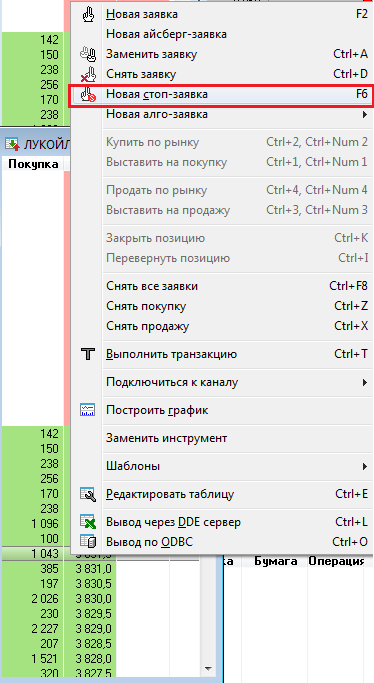

Заявки Take profit открываются в QUIK через окно стоп-заявок (оно доступно из контекстного меню поля стакана и из панели инструментов).

Далее все просто — выбираете тип стоп-заявки (тейк-профит в нашем случае), покупку или продажу актива и границу стоимости. Устанавливая тейк-профит в терминале, вам стоит также указать размер защитного спреда. Помимо него, нужно будет установить отступ — это предел снижения цены от достигнутого максимума.

Это звучит немного запутанно, поэтому приведем пример. Вы хотите продать акции по тейк-профиту, равному 100. Сейчас цена — 90 рублей. Вы устанавливаете отступ, равный 3, и защитный спред, равный 2. Цена начинает подниматься и вскоре составляет уже 100 рублей. Но пока цена растет, заявка на продажу не выставляется — иначе вы бы потеряли часть прибыли. Цена продолжает расти и доходит до 115 рублей. Затем ее рост обрывается, и она падает до 110 рублей. Разница между достигнутым максимумом (115) и текущей ценой (110) больше, чем отступ (который у нас равен 3), поэтому система формирует заявку на продажу. Чтобы быстрее продать акцию, система применяет защитный спред и уменьшает текущую рыночную цену (110) на размер спреда (2). Итак, сделка закроется за 108 рублей.

Как выставить стоп-заявки в QUIK на примере Stop loss

Стоп-лосс — это тип стоп-заявок, которые ограничивают ваш максимальный убыток. Это можно понять и по названию, ведь stop loss означает «остановить потери». Их задача — защитить вас от чрезмерно больших убытков из-за колебаний цен. Торговать на волатильном рынке без стопов крайне не рекомендуется!

Стоп-лосс подразумевает установку предельных неприбыльных значений цены, при достижении которых позиция закрывается. Приведем пример — вы хотите продать акцию, купленную за 200 рублей, но подозреваете, что цены на нее будут только падать. Чтобы продать актив и не потерпеть чрезмерно большие убытки (предположим, что для вас убыток в 50 рублей с акции является приемлемым), вы устанавливаете стоп-лосс в размере 150 рублей. Стоп-лосс отлично работает в паре с тейк-профитом — вы закрываете позицию либо с большой выгодой, либо с минимальными убытками.

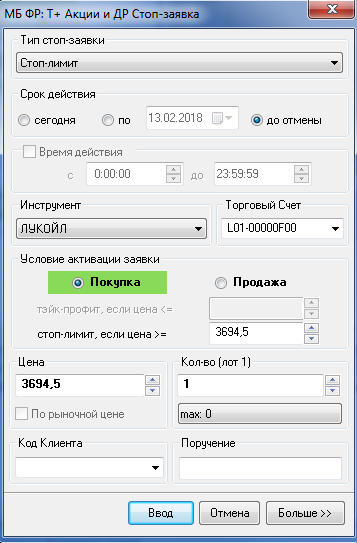

Если вы хотите выставить заявку стоп-лосс, в QUIK это делается через оформление заявок стоп-лимит. Итак, снова открываем окно стоп-заявок (F6 или контекстное меню позиций), но на этот раз выбираем тип заявки — стоп-лимит. Вы увидите окно, как на скриншоте ниже.

В поле «стоп-лимит, если цена» вы указываете допустимые показатели цены. Для позиций лонг этот показатель должен быть ниже текущей рыночной цены, а для позиций шорт — выше. И это все! Как видите, формирование заявки стоп-лосс намного проще, чем тейк-профит.

Как быстро выставить стоп-заявку

Скорость нередко оказывается определяющим навыком для трейдера — кто успел, тот и получил максимальную прибыль. Поэтому нужно уметь выставлять заявки быстро. В терминале QUIK для этого используются горячие клавиши:

- F6 позволяет быстро открыть окно стоп-заявок;

- Alt+F6 моментально закрывает стоп-заявку по текущим рыночным условиям. Это полезно, если вы уверены, что условия вашей стоп-заявки в ближайшее время не будут достигнуты;

- Ctrl+A позволяет редактировать неисполненную стоп-заявку;

- Ctrl+D уничтожает неисполненную заявку. Этого можно также добиться, дважды нажав правой кнопкой мыши по стоп-заявке.

Теперь вы лучше знакомы с понятием спреда, знает, что такое спред в торговле на бирже и способны выбрать брокера на основании этих сведений. Применяя эти знания на практике, вы сможете снизить свои издержки. Узнали ли вы что-то новое? А может, хотите рассказать историю из практики? Поделитесь своим опытом в комментариях и перешлите статью друзьям — возможно, она окажется полезной и для них.

Источник